暴雷披露

Private Offering Fund

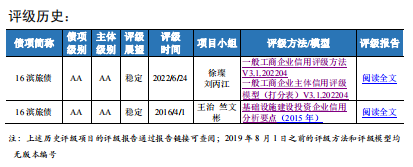

以下内容是联合资信对滨海旅游的最新的评级报告

潍坊滨海旅游集团有限公司2023年跟踪评级报告

评级观点:

潍坊滨海旅游集团有限公司(以下简称“公司”)是潍坊滨海经济技术开发区(以下简称“滨海区”)海洋资源、旅游产业和渔盐文化综合开发的核心主体,公司控股股东潍坊市海洋投资集团有限公司(以下简称“海投集团”)承担落实市委、市政府向北向海的发展战略部署职责,推动建立现代海洋产业体系,公司作为海洋集团体系内执行该职能的重要主体,从事的业务在滨海区内专营性强,近年持续获得政府补贴支持。

跟踪期内,公司收入规模同比增长,受当期资产处置收益加大影响,利润总额保持稳定。

同时,联合资信评估股份有限公司(以下简称“联合资信”)也关注到公司有息债务快速增长,非标类融资占比较高,融资渠道亟待拓宽,短期偿债压力大;所有者权益质量偏弱;经营性利润亏损加大;存在或有负债风险等因素对公司信用水平带来的不利影响。

根据公司提供的征信报告,截至2023年5月25日,公司未结清信贷记录中有4743.52万元(本金+利息)发生逾期,存在为其他借款人承担的相关还款责任金额582802.59万元,其中有77497.92万元被列为关注类。联合资信将持续关注上述债务的解决进展和对公司整体偿债能力的影响。

综合评估,联合资信确定维持公司主体长期信用等级为AA,维持“16滨旅债”信用等级为AA,并将其列入信用评级观察名单。

优 势

1、公司业务专营性强,政府支持力度大。公司所从事的业务在滨海区内专营性强且近年来持续获得政府补贴支持。

2021年,公司收到潍坊滨城建设集团有限公司9.33%股权用于冲抵2020年财政补贴;同时根据区财政金融局对公司现行政策,区财政金融局同意按照公司申请,2021年给予9.61亿元财政补贴,2022年给予5.00亿元财政补贴。

关 注

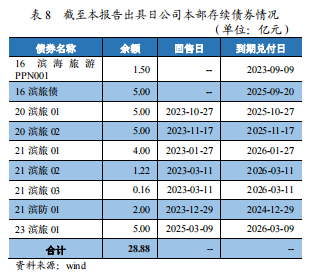

1、公司债务规模快速增加,非标类融资占比较高,融资渠道亟待拓宽,短期偿债压力大。截至2022年底,受置换与股东的往来款影响,公司有息债务增长至159.80亿元,其中定向融资款36.64亿元,授信额度已全部使用;截至2022年底,公司现金短债比为0.09倍。按回售日计算公司一年内到期债券余额为12.00亿元。

2、公司所有者权益质量偏弱。公司资本公积由海域使用权及之前年度政府拨入的资产构成,该等资产具备一定公益性,所有者权益质量偏弱,实际债务负担高于指标表现。

3、公司经营性利润亏损规模扩大,经营获现能力弱。2022年,公司实现净利润1.11亿元,其中资产处置收益9.78亿元,受财务费用侵蚀加大影响,经营性利润亏损规模同比扩大;同期,公司经营净现金流由正转负,为-35.74亿元。

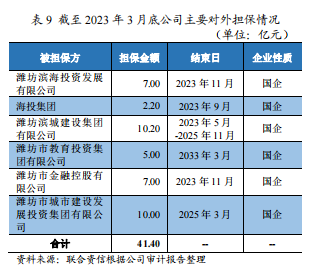

4、公司对外担保规模大,且作为担保方新增较大规模连带还款责任,存在或有负债风险。截至2023年3月底,公司对外担保金额合计51.10亿元,被担保对象主要为区域内国企。根据公司提供的征信报告,截至2023年5月25日,公司在为其他借款人承担的相关还款责任金额582802.59万元,其中有77497.92万元被列为关注类。

5、公司本部发生信贷记录逾期情况,2023年以来发生4笔被执行信息。根据公司征信报告,截至2023年5月25日,公司未结清信贷记录中有4743.52万元(本金+利息)发生逾期和3笔关注类贷款(合计金额2895.37万元)。截至2023年6月20日,公司存在4笔被执行信息,被执行标的合计0.68亿元。

潍坊滨海旅游集团有限公司2023年跟踪评级报告

一、跟踪评级原因

二、企业基本情况

跟踪期内,公司股东和实际控制人未发生变更,股东仍为潍坊市海洋投资集团有限公司(以下简称“海投集团”),实际控制人仍为潍坊市国有资产监督管理委员会(以下简称“潍坊市国资委”)。截至2022年底,公司注册资本和实收资本均为7.00亿元,实际控制人为潍坊市国资委。

跟踪期内,公司职能定位和经营范围未发生变化。截至2022年底,公司本部内设财务部、战略发展部、投融资部等7个职能部门。

截至2022年底,公司合并资产总额1077.34亿元,所有者权益857.87亿元(含少数股东权益1.84亿元);2022年,公司实现营业总收入49.58亿元,利润总额2.67亿元。

公司注册地址:潍坊滨海经济开发区创业大厦7楼712室;法定代表人:王宁

三、债券概况与募集资金使用情况

截至2023年3月底,公司由联合资信评级的存续债券为“16滨旅债”,募集资金已使用完毕,并在付息日正常付息。截至本报告出具日,公司债券余额5.00亿元。

四、宏观经济和政策环境

五、行业分析

1. 海洋养殖行业

六、基础素质分析

1.股权状况

截至2022年底,公司注册资本和实收资本均为7.00亿元,控股股东为海投集团,实际控制人为潍坊市国资委。

2.企业规模及竞争优势

3.企业信用记录

公司本部发生信贷记录逾期情况,且作为担保方新增较大规模连带还款责任;2023年以来发生4笔被执行信息。

根据中国人民银行征信中心《企业信用报告》(统一社会信用代码:91370700071309857E),截至2023年5月25日,公司本部已结清信贷记录中无不良类及关注类信贷记录;未结清信贷记录中有4743.52万元(本金+利息)发生逾期和3笔关注类贷款(合计金额2895.37万元)。

此外,公司在为其他借款人承担的相关还款责任金额582802.59万元,其中77497.92万元被列为关注类。

根据企业反馈,逾期金额中有339.14万元已全部还清;关注类贷款中有一笔895.37万元系贷款机构系统内部原因显示为关注,公司还款付息正常;其他还款责任关注类中有4497.92万元已还清,剩余金额部分被担保方已办理展期。

截至2023年6月20日,根据中国执行信息公开网,公司存在4笔被执行信息,被执行标的合计0.68亿元。

联合资信将持续关注上述债务的解决进展和对公司整体偿债能力的影响。

七、管理分析

八、经营分析

1.经营概况

跟踪期内,公司营业总收入持续增长,商品经销业务对营业收入支撑加大,综合毛利率持续下降。

2022年,公司实现营业总收入49.58亿元,同比增长22.94%,其中经贸收入实现24.38亿元,同比大幅增长,收入占比提升至49.17%,主要系对部分产品扩大贸易规模所致;海产养殖销售收入占比30.50%,当期实现收入15.12亿元,同比变化不大;智慧冷链实现收入5.58亿元,同比下降42.89%,收入占比为11.25%,主要系减少猪肉贸易业务所致;吹填造地工程实现收入1.60亿元,同比保持稳定;其余业务规模小,对公司营业收入影响有限。

毛利率方面,受低毛利率的经贸业务收入占比提升影响,公司综合毛利率有所下降,2022年为16.34%,各板块毛利率同比变动不大。

2.业务经营分析

(1)商品销售/经贸业务

(2)海产养殖销售

(3)智慧冷链收入

(4)吹填造地工程

(5)其他业务

3.未来发展

九、财务分析

1.财务概况

公司提供了2022年合并财务报告,北京中名国成会计师事务所(特殊普通合伙)对该财务报告进行了审计,并出具了标准无保留意见的审计结论。

截至2022年底,公司合并范围子公司43家,较2021年底净新增1家。公司财务数据可比性较强。

截至2022年底,公司合并资产总额1077.34亿元,所有者权益857.87亿元(含少数股东权益1.84亿元);2022年,公司实现营业总收入49.58亿元,利润总额2.67亿元。

2.资产质量

截至2022年底,公司资产构成仍以非流动资产为主;货币资金受限比例高,非流动资产中的道路、桥梁、绿化、事业部门办公楼以及学校等资产偏公益性,海域使用权的规模大,公司资产流动性偏弱。

截至2022年底,公司合并资产总额1077.34亿元,较上年底变化不大。其中,流动资产占22.02%,非流动资产占77.98%。公司资产以非流动资产为主,资产结构较上年底变化不大。

截至2022年底,流动资产237.25亿元,较上年底变化不大。公司流动资产主要由应收账款(占17.96%)、预付款项(占7.31%)、其他应收款(合计)(占13.27%)和划分为持有待售的资产(占52.56%)构成。

截至2022年底,公司货币资金9.04亿元,较上年底下降37.97%,其中定期存单借款质押和保证金借款质押等使用受限资金为8.90亿元,受限比例高。

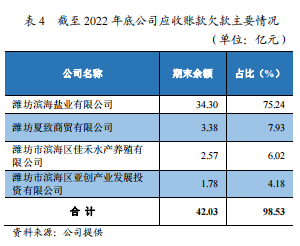

截至2022年底,公司应收账款账面价值42.62亿元,较上年底增长202.42%,主要为对应收账款累计计提坏账准备0.04亿元。按账龄计提坏账准备的应收账款中1年以内的占91.20%,账龄短。应收账款前五大欠款方合计余额为42.03亿元,占比为98.53%,集中度高。

截至2022年底,公司预付款项17.35亿元,较上年底大幅增长161.21%,主要系预付2023年鱼苗采购款增加所致。

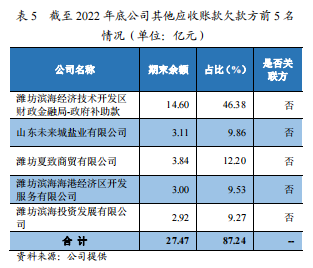

截至2022年底,公司其他应收款(合计)31.48亿元,较上年底下降12.59%,系与山东未来城盐业有限公司往来款的减少所致;公司对其他应收款累计计提坏账准备0.05亿元,账期以一年内为主。其中,应收潍坊滨海经济技术开发区财政金融局企业运营补贴款14.60亿元,依据潍坊滨海经济技术开发区管委会(潍滨管复〔2021〕16号)文件,2022年补贴公司企业运营补贴5亿元,预计2023年6月底收到。

截至2022年底,公司存货账面价值8.94亿元,较上年底下降23.19%。存货主要构成为开发成本7.70亿元,其中开发成本主要为子公司负责的房地产项目总部基地项目成本,为缴纳的土地出让保证金,因政府未审批,项目搁置,暂未退回;公司未对存货计提跌价准备。

截至2022年底,公司划分为持有待售的资产124.70亿元,较上年底下降14.73%,主要系处置部分资产所致。2022年,公司处置待售资产规模21.50亿元,处置价格为32.10亿元,获得资产处置收益10.60亿元(含税)。购买方为潍坊市滨海盐业有限公司,截至目前公司尚未收到处置款。截至2022年底,待售资产主要为滨海中央商务配套区配套基础设施建设项目15.49亿元、滨海区央子街道城市更新项目11.51亿元、潍坊滨海风筝民宿文化基地项目25.01亿元、滨海区科教创新培训基地建设项目18.94亿元、滨海区海绵城市建设西南股12.81亿元和滨海玉龙雕塑文化传播体验园项目12.34亿元等合计13个城市基础设施类和公益类项目。

截至2022年底,公司非流动资产840.10亿元,较上年底变化不大,公司非流动资产主要由在建工程(合计)(占74.72%)和无形资产(占14.82%)构成。

截至2022年底,公司长期股权投资14.41亿元,较上年底变化不大,构成主要为系政府无偿划转潍坊滨城建设集团有限公司9.33%股权所致,对应金额11.54亿元,截至本报告出具日上述股权转让工商手续尚未变更完毕。

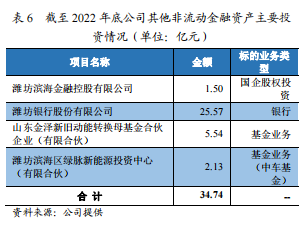

截至2022年底,公司其他非流动金融资产39.26亿元,科目总额较上年底变化不大。构成主要为对潍坊银行股份有限公司的投资25.57亿元、对东金泽新旧动能转换母基金合伙企业(有限合伙)的投资5.54亿元、潍坊滨海区绿脉新能源投资中心(有限合伙)2.13亿元等。截至2022年底,公司对潍坊银行股份有限公司持股比例13.08%(为其第二大股东),2022年收到现金分红为0.12亿元。

截至2022年底,公司固定资产账面价值20.81亿元,较上年底变化不大,构成主要为房屋建筑物和电子设备及其他。

截至2022年底,公司在建工程(合计)627.72亿元,较上年底变化不大,构成主要为道路、桥梁、绿化、事业部门办公楼以及学校等资产,后续将根据规划进行升级改造;除上述因素外,公司当期吹填工程增加12.50亿元,扇贝养殖项目当期增加2.55亿元。

截至2022年底,公司无形资产124.52亿元,较上年底下降11.66%,主要系摊销费用加大,其中土地使用权27.19亿元,海域使用权94.65亿元。

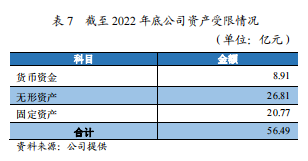

截至2022年底,公司受限资产合计56.49亿元,占资产总额的5.24%,规模较小。

3.资本结构

(1)所有者权益

截至2022年底,公司权益规模保持稳定,以资本溢价为主的资本公积占比很大,权益质量偏弱。

截至2022年底,公司所有者权益857.87亿元,规模保持稳定。其中,归属于母公司所有者权益占比为99.79%,少数股东权益占比为0.21%。在所有者权益中,实收资本、资本公积和未分配利润分别占0.82%、96.24%和2.70%。所有者权益结构稳定性较强。公司资本公积主要为资本溢价,构成以海域使用权、道路、桥梁、绿化、事业部门办公楼以及学校等资产。

(2)负债

截至2022年底,公司有息债务上升明显,非标类融资占比较高,构成以短期债务为主,债务结构有待改善。考虑到公司权益质量偏弱,实际债务负担高于指标表现。

截至2022年底,公司负债总额219.48亿元,较上年底变化不大。其中,流动负债占74.01%,非流动负债占25.99%。公司负债以流动负债为主,流动负债占比上升较快。

截至2022年底,公司流动负债162.43亿元,较上年底增长19.89%,主要系一年内到期的非流动负债增加所致。公司流动负债主要由短期借款(占10.54%)、其他应付款(合计)(占30.94%)、一年内到期的非流动负债(占30.54%)和其他流动负债(占17.76%)构成。

截至2022年底,公司短期借款17.11亿元,较上年底增长25.35%,其中保证借款3.44亿元,抵押借款3.78亿元,质押借款9.86亿元,融资方式以抵质押为主。

截至2022年底,公司其他应付款(合计)50.25亿元,较上年底下降40.51%,系主要系与海投集团往来款减少所致。截至2022年底,前五名占合计数的98.61%,其中应付海投集团31.05亿元、应付潍坊滨海投资发展有限公司12.43亿元借款。

截至2022年底,公司一年内到期的非流动负债49.61亿元,较上年底增长97.08%,主要为一年内到期的应付债券和一年内到期的长期借款。

截至2022年底,公司其他流动负债28.84亿元,主要为新增债权融资计划(主要为定融产品)28.66亿元。

截至2022年底,公司非流动负债57.05亿元,较上年底下降27.86%。公司非流动负债主要由长期借款(占33.17%)、应付债券(占49.92%)和其他非流动负债(占13.37%)构成。

截至2022年底,公司长期借款18.92亿元,较上年底变化不大,构成主要为抵押借款和保证借款;截至2022年底,公司应付债券28.48亿元,较上年底下降明显,系部分一年内到期债券调整至一年期到期的非流动负债科目核算所致;截至2022年底,公司其他非流动负债7.62亿元,系定向融资款。

截至2022年底,公司全部债务159.80亿元,较上年底增长30.95%,主要系新增较大规模债权融资计划和定融产品所致。债务结构方面,短期债务占62.02%,长期债务占37.98%,以短期债务为主。从债务指标来看,截至2022年底,公司资产负债率、全部债务资本化比率和长期债务资本化比率分别为20.37%、15.70%和6.61%,较上年底分别提高0.36个百分点、提高3.25个百分点和下降1.84个百分点。考虑到公司账面上的公益性资产规模大,公司整体债务负担高于指标表现。

4.盈利能力

跟踪期内,公司营业收入持续增长,受财务费用大幅增长影响,经营性利润亏损同比扩大,公司整体盈利能力弱。

2022年,公司实现营业总收入49.58亿元,同比增长22.92%;营业成本41.48亿元,同比增长32.45%;营业利润率为15.46%,同比减少5.52个百分点。

2022年,公司费用总额为13.75亿元,同比增长39.06%,主要系融资规模与融资成本增长共同导致财务费用大幅增至10.53亿元。从构成看,公司销售费用、管理费用和财务费用占比分别为8.44%、14.97%和76.59%。2022年,公司期间费用率为27.73%,同比提高3.22个百分点。公司费用规模较大,对整体利润侵蚀大。

2022年,公司获得其他收益0.13亿元,主要为政府补助;获得投资收益0.32亿元,主要为投资企业分红;获得资产处置收益9.78亿元,主要为处置待售资产获得的收益(尚未实现现金回流);发生营业外支出1.38亿元,主要为非流动资产毁损报废损失,主要为因2022年公司无力建设被政府收回土地,导致已发生成本(土地出让金除外)形成损失;同期利润总额2.67亿元,同比变化不大。

2022年,公司总资本收益率为0.66%,同比提高0.13个百分点;净资产收益率为0.13%,同比无变化。

5.现金流分析

2022年,公司经营活动现金流量净额由正转负;非标类产品融资规模加大,导致筹资活动表现为净流入,债务偿还压力较大。

从经营活动来看,2022年,公司经营活动现金流入90.52亿元,同比增长32.94%,其中销售商品、提供劳务收到的现金59.89亿元;经营活动现金流出126.26亿元,同比大幅增长,其中购买商品接受劳务支付的现金46.80亿元。公司收到与支付其他与经营活动有关的现金分别为30.45亿元和77.89亿元,主要是往来款的收支,以支付海投集团往来款为主;

2022年,公司经营活动现金净流出35.74亿元。2022年,公司现金收入比为120.79%,同比提高21.95个百分点,收入实现质量提升。

从投资活动来看,2022年,公司投资活动现金流入25.10亿元,同比下降32.51%,其中处置固定资产、无形资产和其他长期资产收回的现金21.52亿元,为收到的处置在建工程和土地款;投资活动现金流出规模小,为8.86亿元,主要为购建固定资产、无形资产等支付的现金。2022年,公司投资活动现金净流入16.23亿元。

从筹资活动来看,2022年,公司筹资活动现金流入104.53亿元,其中取得借款收到的现金32.31亿元;收到其他与筹资活动有关的现金72.21亿元,主要为借款保证金和定向融资款;筹资活动现金流出87.32亿元,主要为偿还债务支付的现金和支付其他与筹资活动有关的现金(主要为借款保证金、融资服务费手续费等)。2022年,公司筹资活动现金净流入17.21亿元。

6.偿债能力

公司长、短期偿债指标弱化,对外担保金额大,融资渠道亟待拓宽。

截至2022年底,公司流动比率与速动比率分别由上年底的171.71%和163.11%,分别下降至146.06%和下降至140.56%。

截至2022年底,公司经营现金流动负债比率为-22.01%,同比减少38.86个百分点。

截至2022年底,公司现金短期债务比由上年底的0.34倍下降至0.09倍。公司短期偿债指标弱化,公司短期偿债压力大。

2022年,公司EBITDA为11.48亿元,同比增长6.97%。2022年,公司EBITDA利息倍数由上年的1.70倍下降至1.42倍;公司全部债务/EBITDA由上年的11.37倍提高至13.92倍。整体看,公司长期债务偿债能力减弱。

截至2023年3月底,公司对外担保金额合计51.10亿元,占2022年底所有者权益的比重为5.96%,均为对区域内国企的担保,被担保企业正常经营,其中潍坊滨海投资发展有限公司存在定融产品逾期事项。公司对外担保存在一定代偿风险。

截至2022年底,公司共获得银行授信额度31.65亿元,已全部使用完毕,公司间接融资渠道亟待拓宽。

截至2022年底,母公司资产总额808.53亿元,较上年底变化不大。其中,流动资产192.85亿元(占比23.85%),非流动资产615.67亿元(占比76.15%)。从构成看,流动资产主要由应收账款(占16.64%)、其他应收款(合计)(占14.06%)、划分为持有待售的资产(占64.66%)构成;非流动资产主要由长期股权投资(占10.00%和在建工程(合计)(占78.56%)构成。截至2022年底,母公司货币资金为6.63亿元。

截至2022年底,母公司所有者权益为642.86亿元,较上年底变化不大。在所有者权益中,实收资本为7.00亿元(占1.09%)和资本公积640.05亿元(占99.56%)。

截至2022年底,母公司负债总额165.67亿元,较上年底增长18.18%。其中,流动负债122.55亿元(占比73.97%),非流动负债43.12亿元(占比26.03%)。截至2022年底,母公司全部债务66.49亿元。其中,短期债务占47.57%、长期债务占52.43%。截至2022年底,母公司全部债务资本化比率9.37%。

2022年,母公司未实现营业总收入,利润总额为-1.62亿元。同期,母公司投资收益为0.21亿元。

现金流方面,2022年,母公司经营活动现金流净额为-21.93亿元,投资活动现金流净额-1.17亿元,筹资活动现金流净额21.46亿元。

十、外部支持

1.支持能力

潍坊市经济总量稳步增长,财政实力较强。

根据《2022年潍坊市国民经济和社会发展统计公报》,2022年潍坊市实现生产总值(GDP)7306.45亿元,按可比价格计算,比上年增长3.7%。产业看,第一产业增加值646.98亿元,增长2.5%;第二产业增加值3066.61亿元,增长4.2%;第三产业增加值3592.86亿元,增长3.4%。三次产业结构为8.8:42.0:49.2。

根据《关于潍坊市2022年预算执行情况和2023年预算草案的报告》,全市一般公共预算收入618亿元,完成预算的102.9%,下降5.9%。其中,税收收入371.4亿元,下降25.6%。一般公共预算收入加上级税收返还、转移支付补助、政府债券转贷收入、调入资金及上年结转等收入,共计1105亿元;一般公共预算支出850亿元,完成预算的100.8%,下降3.4%,加上解上级、债务还本支出、增设预算稳定调节基金及结转下年等支出,共计1105亿元。收支平衡。

2.支持可能性

公司作为滨海区旅游建设主体,政府支持力度大。

2020年12月28日,根据滨海区党政办公室《对旅游(国投)集团进行2020年度运营补贴专题调度会议纪要》(以下简称“专题会议纪要”),确定:1、根据《与中海外基础设施开发有限公司全面合作专题会议纪要》(专题会议纪要〕〔2017)第67期〕精神,由潍坊滨海经济技术开发区财政金融局(以下简称“区财政金融局”)给予公司海洋风情走廊等6大项目2020年运营成本补贴11.53亿元。

2021年6月,根据潍滨财金字〔2021〕27号,将潍坊市滨海国有资产管理办公室持有的潍坊滨城建设集团有限公司9.33%股权转让至公司,转让价款抵顶2020年年度海洋风情走廊等项目运营亏损补贴。截至2021年底,公司已收到政府划拨潍坊滨城建设集团有限公司9.33%股权,公司计入长期股权投资,对应金额11.54亿元。

2021年11月,根据潍滨管复〔2021〕16号文件,由区财政金融局牵头,根据现行政策,2021年、2022年每年最大限度给予公司各种形式补贴不低于16亿元(含实物、现金等)。其中2021年,同意按照公司申请,给予9.61亿元财政补贴,并建议按照股权抵顶的方式予以补贴。截至本报告出具日,9.61亿元财政补贴尚未到位,计入资产科目“其他应收款”

预计2023年6月底前收到;2022年,区财政金融局同意按照公司申请,给与财政补贴,金额为5亿元,具体补助方式尚未确定。

此外,由区财政金融区负责协调区内企业为公司提供60~80亿元担保事项;同时,区管委会将在区内重大工程代建、环渤海区域海洋及沿海生态修复、区内河道环境综合实力等基础设施建设中,为公司提供相应政策支持。

十一、结论

基于对公司经营风险、财务风险、外部支持等方面的综合分析评估,联合资信确定维持公司的主体长期信用等级为AA,维持“16滨旅债”信用等级为AA,并将其列入信用评级观察名单。

评论专区

Comment area推荐产品

product新闻资讯

information

Securities industry

Trust financing

Bank financial management

友情链接:

微信公众号

官方微信

官方微信

产品小程序

产品小程序