暴雷披露

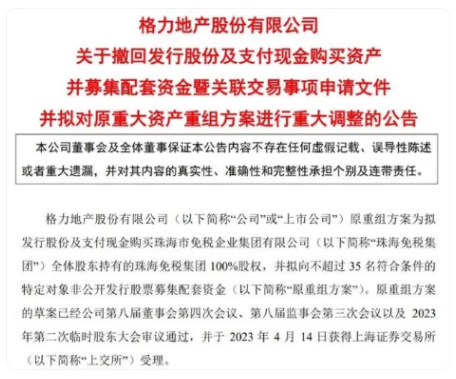

Private Offering Fund7月7日晚间,格力地产公告,公司拟对原重大资产重组方案进行重大调整,并撤回相关申请文件。

其中公告显示,经初步筹划,基于公司逐步退出房地产开发业务实现主业转型的整体战略考量,调整后的方案为:上市公司拟置出所持有的上海、重庆、三亚等地相关房地产开发业务对应的资产负债及上市公司相关对外债务,并置入珠海免税集团不低于51%股权,如存在估值差额部分将以现金方式补足。

公告提到,本次交易不涉及上市公司发行股份或配套募集资金的行为。本次资产置换涉及的具体资产范围尚需进一步协商确定。鉴于公司拟对重组方案的调整涉及对交易标的及相应指标的调整,且相应指标调整比例预计将超过20%,构成对原重组方案的重大调整,需申请撤回原重组方案申请文件。

格力地产此前披露的原重组方案为:格力地产拟通过发行股份及支付现金的方式购买珠海市国资委和珠海城建集团持有的珠海免税集团100%股权,同时拟向不超过35名符合条件的特定投资者发行股票募集配套资金。

格力地产表示,原重组方案推进时间较长,公司所处内外部环境发生较大变化,并基于公司逐步退出房地产开发业务实现主业转型的整体战略考量,综合考虑了珠海免税集团良好的业务经营情况及未来发展前景,标的资产的置入有助于实现上市公司主业向以免税业务为主导的主业转型,提升上市公司资产质量和盈利水平,增强上市公司现金分红能力,更好地保护中小股东利益。

重组事项数度中止历时已超四年

据了解,格力地产此次针对免税资产的收购,发起于2020年。

当时正处于“国企改革三年行动”的启动时期,又适逢国内奢侈品购买力回流,奢侈品行业迎来快速发展窗口期。而格力地产此前几年在原董事长鲁君四的带领下,经历了““3+2”产业布局”和“互联网+实体产业+创新金融”等多轮多元化探索后,始终未有起色。

于是,急于寻找新增长曲线的格力,再次转向确立大消费产业、生物医药大健康产业为目标方向,也因此对免税概念有了想法。

2020年5月12日,格力地产宣布筹划重大事项停牌,十天后的5月23日,公司发布了重组预案。根据公告,格力地产拟以发行股份及支付现金的方式向珠海市国资委、城建集团购买珠海免税100%股权,交易对价为89.78亿元,其中股份对价为76.31亿元,现金对价为13.47亿元;同时,公司拟向不超过35名特定投资者发行股票募集配套资金,募资额预计不超70亿元。

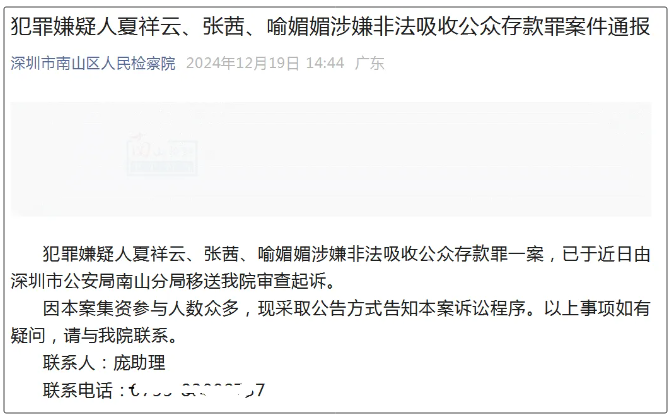

半年之后的2021年2月,该重组案就因格力地产原董事长鲁君四涉嫌违规被立案调查而被迫暂停,并自此开启了长达一年多的等待。

直至2022年12月宣布重启。根据二次提交的方案,重组交易标的珠海免税集团100%股权的交易对价,调整为89.78亿元,较前次交易方案缩水26.5%。

如今,在首次披露交易初步意向4年之后,格力地产拿出了一份更具可行性的方案。

格力地产目前主营业务是房地产开发,2023年约九成营收来自开发业务。因地产行业调整,公司扣非净利润已经连续两个年度出现大额亏损。2024年一季度,格力地产营收14.76亿元,同比增长49.27%;归属于上市公司股东的净利润亏损1.03亿元,同比盈转亏,净利润同比下滑1124.40%。对于业绩变动,公司解释,营收增长主要系房地产板块结转收入增加;净利润大幅下滑主要系结转收入项目的毛利减少所致。

近年来,不断有房企选择逐步退出房地产开发业务。

就在今年6月,在港上市的美的置业发布公告,公司将进行股权重组,将全资持有的房地产开发业务产权线从上市公司重组至控股股东,重组采用实物方式分派。重组完成后,房地产开发业务产权线从上市公司的子公司持有调整为兄弟公司持有,而重组后的上市公司将专注经营性业务。

4月26日,华远地产发布公告称,公司计划退出房地产。公告提到,华远地产拟将持有的房地产开发业务相关资产及负债转让至公司控股股东华远集团,交易资产涉及的具体资产范围尚需交易双方进一步协商确定,交易拟采用现金方式。据了解,华远地产的主营业务为房地产开发与销售、租赁,涉及住宅、写字楼、商业、酒店等多种业态。

评论专区

Comment area推荐产品

product新闻资讯

information

Securities industry

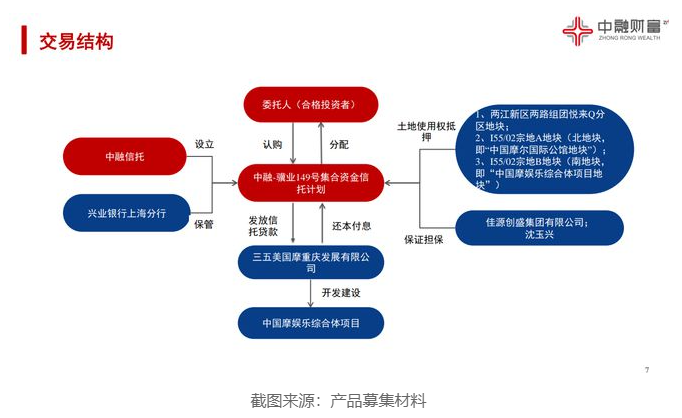

Trust financing

Bank financial management

友情链接:

微信公众号

官方微信

官方微信

产品小程序

产品小程序