城投新闻

Bank financial management

8月20日,大公国际资信评估有限公司(下称“大公国际”)评定西安建工集团有限公司(下称“西安建工”)的主体信用等级为CC,评级展望为负面;“21西安建工MTN001”信用等级为CC。

在此之前,大公国际曾于3月至8月16日,连续八次发布对西安建工调降评级的公告。8月19日,西安建工发布《西安建工集团有限公司关于未能清偿到期债务的公告》,称西安建工未能于2024年8月19日完成“21西安建工MTN001”本息的兑付,截至2024年8月19日,西安建工未兑付本息合计为2.63亿元。

据悉,“21西安建工MTN001”的主承销商为交通银行股份有限公司、海通证券股份有限公司。该中票的起息日为2021年8月18日,发行期限为3年,债项余额为人民币2.49亿元。

西安建工曾经是国有企业混合所有制改革的一个样板。但如今,这家公司却陷入公募债违约的困局当中。

关于违约的原因,西安建工披露,因受宏观环境、行业下行及地产调控等因素叠加影响,目前应收账款回款滞后导致缺乏流动性资金,债券偿付压力较大。

对于“21西安建工MTN001”处置进展安排,8月21日,记者以投资者身份致电“21西安建工MTN001”的主承销商交通银行股份有限公司相关负责人,对方表示,目前发行人还在沟通解决方案,会要求发行人尽快召开持有人会议。

非标风险早有暴露

西安建工的公募债券违约并非无迹可寻,其非标准债务的风险早已暴露。

根据西安建工2023年年度报告,截至2024年4月30日,该公司除债券外的其他有息债务逾期金额合计为8.24亿元,且其本部及子公司票据逾期仍存在。截至报告出具日,该公司尚未制定有效的措施以解决上述逾期问题。

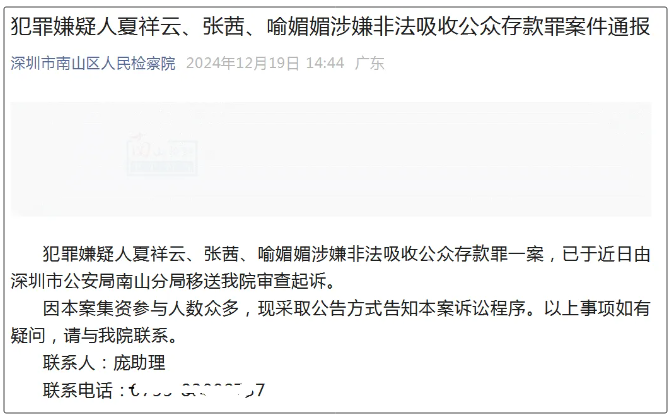

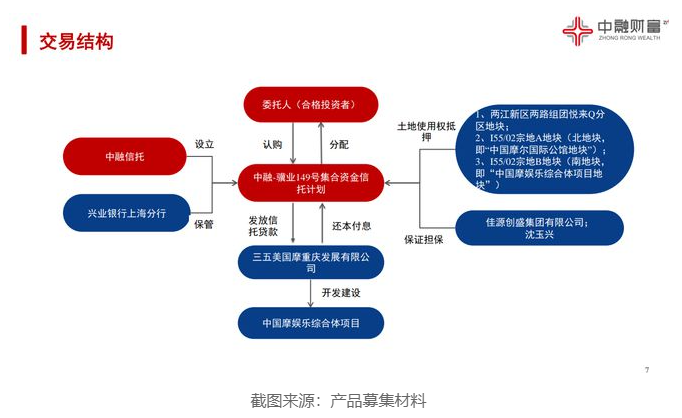

此外,大公国际在6月26日披露的跟踪评级报告中指出,根据西安建工提供的《西安建工集团有限公司关于陕国投贷款情况的回函》,截至2023年11月3日,陕西省国际信托投资股份有限公司对西安建工的信托贷款余额为1570.00万元,逾期本金为1570.00万元,逾期利息为11.49万元。

根据上海票据交易所票据信息披露平台披露的信息,截至2024年5月31日,西安建工本部的票据逾期余额为0.63亿元,子公司西安市建总工程集团有限公司(下称“建总集团”)的票据逾期余额为0.29亿元,子公司西安建工物流设备工程集团有限公司的票据逾期余额为0.25亿元,子公司西安建工集团三建(贵州)工程建设有限公司的票据逾期余额为0.23亿元,子公司绿宜建设集团有限公司的票据逾期余额为0.55亿元。

根据中国执行信息公开网查询信息,截至2024年6月18日,西安建工子公司西安建工交建集团有限公司、西安建工绿色建筑集团有限公司、西安建工第一建筑集团有限公司、西安建工第二建设集团有限公司、西安建工第五建筑集团有限公司、西安建工第七建设集团有限公司、西安建工建筑设计服务集团有限公司和西藏秦都建筑工程有限责任公司被列为失信被执行人;此外,西安建工本部及多家子公司被列为被执行人,部分子公司及法定代表人被采取限制消费措施,该公司及子公司履约能力进一步下降。

市场对西安建工的流动性危机早有感知。2024年以来,大公国际关注到西安建工本部信贷逾期金额增加,西安建工及其法定代表人被采取限制消费措施,且西安建工及子公司票据逾期、多家子公司被列为失信被执行人等负面事项持续存在,上述情形对西安建工的信用水平产生重大影响。在此之下,大公国际对西安建工进行了八次评级下调。

其中,在“21西安建工MTN001”违约前,仅8月份以来,大公国际短时间对债项及主体五次连降评级,并且出现罕见的周内四次下调评级的情形。

公募债违约背后

西安建工官网介绍,西安建工是在西安本土崛起的大型国有建设企业集团。企业成立于2009年6月,2017年9月通过与世界500强企业——绿地控股集团有限公司(下称“绿地控股”)开展战略合作,率先实施混合所有制改革,实现了股权的多元化配置,成为绿地控股成员企业。

经过多年的快速发展,西安建工已成为西北地区第一家拥有建筑施工总承包和市政公用工程施工总承包“双特级”资质的建设企业。

截至2024年3月末,绿地控股旗下绿地大基建集团有限公司(下称“绿地大基建”)、西安市国资委、西安建工的员工持股平台西安合思合行企业管理中心合伙企业(有限合伙)(下称“合思合行”),对西安建工的持股比例分别为51.00%、34.00%、15.00%。

历经混改之后,西安建工的业绩实现了快速增长。西安建工官网介绍,2017年至2022年,西安建工的营业收入年均增长39.5%,利润总额年均增长60%,企业综合实力跃居“西安百强企业”第5名,位列“陕西百强企业”第14名,中国承包商80强第31位。

业务发展势头良好的西安建工,被视为西安国有企业混合所有制改革的样板企业。

然而,昔日国有企业混合所有制改革的样板企业,又如何一步步陷入了资金链紧张,乃至发生债券违约的困境之中?

大公国际在上述跟踪评级报告中指出,2023年以来,受市场环境等因素影响,西安建工的工程施工业务新签合同金额进一步下降。2023年及2024年1月至3月,该公司工程施工业务新签合同金额同比分别下降50.23%和53.21%。截至2023年6月末,西安建工共承接13个恒大项目,合同额合计为43.04亿元,形成的应收账款、合同资产、存货和其他应收款账面余额合计为10.69亿元,计提坏账准备或减值准备为4.34亿元。恒大集团已发生债务违约,西安建工承接的恒大项目存在一定的坏账及资产减值风险。

评级报告还指出,西安建工承接的绿地集团项目规模较大。截至2023年6月末,西安建工承接的绿地集团项目在手合同额为96.61亿元,已完工金额为72.47亿元,已回款48.99亿元,绿地集团签约销售规模持续下滑,境外美元债发生展期,流动性紧张。西安建工对绿地集团项目未计提坏账准备或减值准备。

第三方评级机构YY评级指出,西安建工违约主要存在三方面原因:

第一,“股东掏空”。绿地自身已先于西安建工违约,难以给予后者支持,并且其早已通过股东身份占用西安建工的资金,截至2021年末应收账款、其他应收款、合同资产三个科目中应收绿地及其关联方款项合计为50.2亿元,截至2023年末仍有31.1亿元未收回;

第二,涉房敞口大。混改完成后,西安建工业务承揽规模快速扩张,并向房建领域倾斜。在业务类型上,房建占比提升,2020年以后房建新签合同额占比基本在60%以上,而市政交通及基建占比则不到20%。房建领域快速扩张的后果是,在民营房企出现大面积流动性危机后,相关风险传导至公司。

第三,西安建工的基建项目逐渐从西安市向外拓展,市外承接项目较下沉,从截至2021年3月末主要在建项目看,基建及安置房项目涉及攀枝花盐边县、乐山井研县、遂宁市。从应收账款前五大看,涉及开封经开区、阳城经开区、邯郸、菏泽市单县、汉中等地。随着地方经济财政压力加大,相应项目回款亦较为困难。

西安国资曾发函督促还款

8月21日,记者致电西安市国资委相关人士,对方表示,在西安建工债券违约前,国资委曾发函督促其抓紧筹集资金。

记者追问“西安市国资委是否会对其进行救助”,该人士表示,暂时不清楚,需要进一步与西安建工进行沟通了解。

大公国际曾披露,2022年10月,西安市国资委曾就西安建工信贷事宜召开专题会议,会议要求各金融机构继续支持西安建工稳定经营,指示将继续为西安建工生产经营提供大力支持;2023年10月,西安市国资委亦组织协调部分工程项目市、区两级业主方加快归还对西安建工的欠付工程款,这在一定程度上有利于西安建工的业务运营。

大公国际表示,上述支持措施并未从实质上缓解西安建工持续加大的流动性压力,且未来股东方的支持措施、时间周期等均存在不确定性。

YY评级指出,西安建工虽然不是国企,但西安市国资委在此次违约事件中采取的行为仍具有参考意义。西安市国资委主要通过协调银行资源、协调部分工程项目市、区两级业主方加快归还欠付工程款对建工企业进行支持,但不具有强制性。因此,YY评级推测地方国资委不会对西安建工完全托底。

西安建工表示,为化解债务风险,公司将积极与持有人沟通后续处置方案。公司将按照《银行间债券市场非金融企业债务融资工具信息披露规则》和《西安建工集团有限公司2021年度第一期中期票据募集说明书》的有关规定,履行相关后续信息披露义务,履行各项违约救济措施;并将与持有人保持密切沟通,积极听取持有人相关诉求。

中证鹏元评级研报指出,在下游地产需求弱化和基建投资增速放缓的背景下,大多数建筑企业在业务拓展、垫资及回款方面面临压力进一步上升,不同信用资质主体风险分化或将加剧,关注省级建筑国企中展业集中在弱区域的企业,如广西建工、云南建设及甘肃建设及对出险房企债权规模较大的企业,如四川华西、浙江建投、湖南建工。

评论专区

Comment area推荐产品

product新闻资讯

information

Securities industry

Trust financing

Bank financial management

友情链接:

微信公众号

官方微信

官方微信

产品小程序

产品小程序