信托风险

Trust financing债券需要在指定日期还本付息,这是和股票最大的区别。但是有一类债券,他的到期日期是不确定的,那就是永续债。由于其独特的条款设计,永续债与普通债券在投资分析中存在较多差异。

一、永续债的特征和条款设计

1.到期时间不确定是永续债的基本特征

永续债是指没有明确到期时间的债券,一般具有期限长、股债混合、高票息率、附加续期相关条款等特点。境外永续债的发行、存量规模较大,且普遍具有次级特征,即清偿顺序劣后于一般信用债;而国内永续债的存量规模在整个债市中仍较小,且次级特征不明显,已发行的永续债多与普通债券拥有相同的偿付顺序。

根据监管机构的不同,国内有三种债券品种具有“永续债”的特点,分别为发改委核准的“可续期企业债”、银行间市场交易商协会注册的“长期限含权中期票据”,以及交易所预审、证监会核准的“可续期公司债”。

2.永续债的特殊条款

永续债的特殊条款主要包括赎回与延期选择权、利息跳升机制、递延支付利息权、交叉违约、破产偿付顺序等。其中,含交叉违约条款的永续债数量自2016年二季度起渐长,现在存量债中占比达到5.6%,反映出在违约常态化的背景下,债券市场的投资者保护机制逐步加强。

分券种看,长期限含权中票的条款一般都包括赎回、延期、调整票面利率,而可续期企业债和公司债的条款往往都有延期和调整票面利率,但通常不含赎回条款。

永续债的各类条款的具体说明及相关案例如下:

1)续期条款(赎回&延期)

没有明确到期时间是永续债的主要特征,其原因正是永续债的这一“续期条款”赋予了发行人期限的选择权。国内永续债募集说明书中关于续期条款的表述一般有两种:一种是无约定到期日但在债券持续期间附有赎回选择权,除非发行人依照发行条款的约定在相关时点赎回债券,否则债券将长期存续;另一种是有约定到期日但赋予发行人在该时点选择延期的权利。这两种方式只是表述的不同,不行使赎回权和选择延期本质上都是使债券续期。

续期条款举例:

18武汉国资MTN001:

票据期限3+N年,于发行人依照发行条款的约定赎回之前长期存续,并在发行人依据发行条款的约定赎回时到期。

17武铁Y1:

本期债券以每3个计息年度为1个重定价周期,在每个重定价周期末附发行人续期选择权,发行人有权选择将本期债券期限延长1个重定价周期,或选择全额兑付本期债券。

18能投Y1:

本期债券分两个品种,品种一基础期限为3年,以每3个计息年度为1个周期,在每个周期末,发行人有权选择将本品种债券期限延长1个周期(即延长3年),或选择在该周期末到期全额兑付本品种债券;品种二基础期限为5年,以每5个计息年度为1个周期,在每个周期末,发行人有权选择将本品种债券期限延长1个周期(即延长5年),或选择在该周期末到期全额兑付本品种债券。

2)利率跳升机制(票息重置)

永续债的票息一般高于同级别无特殊条款的信用债,且多数永续债在设置续期条款的同时也设置了“利率跳升机制”,如果发行人选择续期,在规定的时点(票息重置日)需要向上调整票面利率。国内目前永续债的上浮基点基本为300bps,少数的债券采用200、400或500bps。调整票面利率的机制有三种形式:

选择续期后,新的票面利率=当期基准利率+初始利差+上浮基点。上浮基点数在募集说明书中约定。由于上浮不是在上一期利率的基础上累加,而是基于当期的基准利率水平,因此实际上只有第一个票息重置日会有利率跳升,第二个及以后的票息重置日所重置的票息只是跟随基准利率浮动,如无其他约定,就不会继续相对上一期显著提高。但由于定价具有浮息特征,第一个票息重置日的利率跳升基本可以保证如果不赎回,永续债的财务成本会高于重新在市场上发行一期新的债券;此外有些债券会在利率跳升机制中约定,达到一定时间后,重置票面利率的上浮幅度将增加。

另一种是新的票面利率直接在前一期票面利率上上浮约定的基点数,即新的票面利率=上期票面利率+上浮基点。与前一种相比,由于是在前一期票面利率的基础上加点,而不是像第一种形式一样基于当期基准利率来加点,因此如发行人连续多次续期,会累积之前几次续期的上浮几点,也即上浮幅度会越叠越高。

第三种是在前期续期时并无上浮基点,新的票面利率=当期基准利率+初始利差,在若干周期后,才加上上浮基点,投资人在选择永续债时需重点注意此种债券,若无上浮基点的约束,发行人有强烈的动力选择不赎回永续债。

我国永续债以采用第一种形式为主。

利率跳升机制举例:

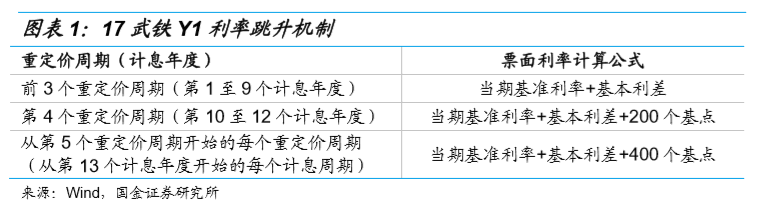

17武铁Y1:

本期债券采用浮动利率形式,单利按年计息,不计复利。在本期债券存续的前3个重定价周期(第1个计息年度至第9个计息年度)内,票面年利率由基准利率加上基本利差确定。如果发行人选择延长本期债券期限,则在第4个重定价周期(第10个计息年度至第12个计息年度)内将票面利率调整为当期基准利率加上基本利差再加上200个基点;从第5个重定价周期开始,每个重定价周期适用的票面利率调整为当期基准利率加上基本利差再加上400个基点。

3)递延支付利息权

多数永续债设置利息递延支付条款,这使得发行人可以递延其应付利息至以后期限而不构成违约,这也是永续债区别于一般债券而可能计入权益的原因之一。根据该条款,除非发生强制付息事件,在永续债的每个付息日,发行人可自行选择将当期利息以及按照本条款已经递延的所有前期利息及其孳息推迟至下一个付息日支付,且不受递延支付利息次数的限制;前述利息递延不被认定为发行人违约。部分永续债会设置利息递延的惩罚性条款,例如每笔递延利息在递延期间按当期票面利率再加300个基点累计计息,强制付息事件通常包括向普通股股东分红、减少注册资本等。

递延支付利息权举例:

17武铁Y1:

本期债券附设发行人延期支付利息权,除非发生强制付息事件,本期债券的每个付息日,发行人可自行选择将当期利息以及按照本条款已经递延的所有利息及其孳息推迟至下一个付息日支付,且不受到任何递延支付利息次数的限制;前述利息递延不属于发行人未能按照约定足额支付利息的行为。每笔递延利息在递延期间应按当期票面利率累计计息。如果发行人在某一计息年度末递延支付利息,则每递延支付一次,本期债券基本利差从下一个计息年度起上调300个基点,直到笔递延的利息及其孳息全部还清的年度为止。

强制付息事件:在本期债券付息日前12个月内,发生以下事件的,发行人不得递延当期利息以及按照本条款已经递延的所有利息及其孳息:(1)向股东分红;(2)减少注册资本。

4)交叉违约

交叉条约条款是如果债权债务合同中的债务人在其他贷款合同项下出现违约,则也视为对本合同的违约。近年,永续债交叉违约条款的数量逐渐增加,自2016年二季度发行第一只含有交叉违约条款的永续债以来,至今已发行167只含有交叉违约条款的永续债。

交叉违约条款举例:

17柳州东投MTN001:

交叉违约的触发情形:发行人及其合并范围内子公司未能清偿到期应付的任何债务融资工具,公司债,企业债或境外债券的本金或利息;或未能清偿到期应付的任何金融机构贷款,且单独或累计的总金额达到或超过人民币1亿元或发行人最近一年或最近一个季度合并财务报表净资产的5%,以较低者为准。

5)破产偿付顺序

部分永续债具有次级属性,即永续债清偿顺序次于一般债,先于普通股,目前多数永续债均不具备这一属性,偿付顺序等同于发行人其他的债务融资工具,自2019年下半年以来,次级永续债发行数量逐渐增加。

破产偿付顺序举例:

19红豆MTN002:

清偿顺序条款:本期中期票据本金和利息的清偿顺序在发行人发行的一般债务和普通债券之后,普通股股权之前。

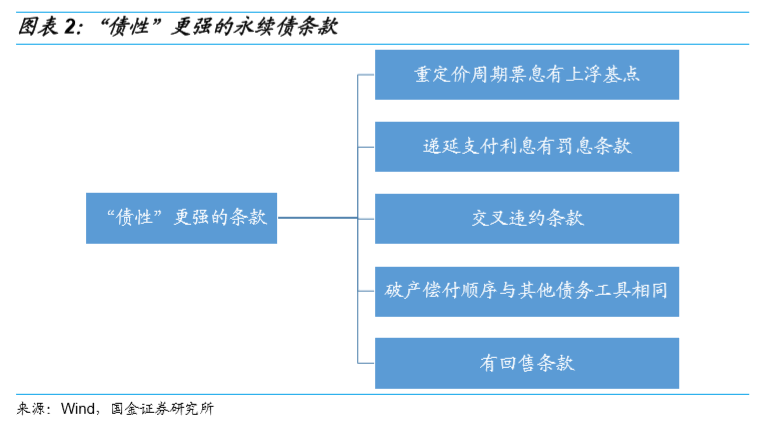

总结来看,从永续债条款设计的情况可以看出其“债性”的强弱,衡量发行人偿债意愿可以关注以下五个条款:一是利率跳升机制,重定价周期票息有上浮基点,且上浮基点越高,发行人偿债意愿越强;二是递延支付利息权,若发行人选择递延支付利息时存在罚息条款,永续债的“债性”更强;三是交叉违约条款,若设置了交叉违约条款,则永续债存在违约的情况;四是破产清偿顺序,破产清偿顺序与其他债务工具相同表明永续债“债性”更强;五是有回售条款,若存在回售条款,投资人有权利选择回售永续债,表明发行人偿债意愿更强。

二、国内永续债市场概况

1.永续债发行情况

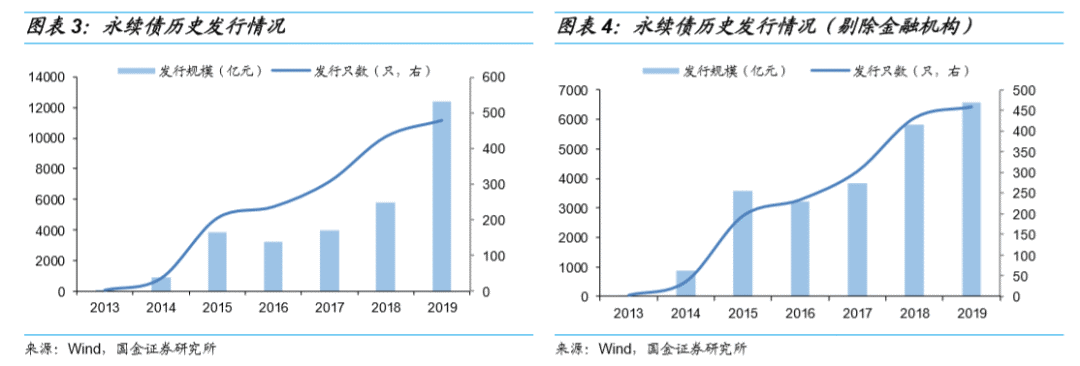

2013年,武汉地铁集团有限公司发行了第一只永续债,为可续期企业债“13武汉地铁可续期债”,2013-2014年,债券市场仅发行37只永续债,2015年底,自中央经济工作会议提出“降杠杆”以来,永续债成为国企降低负债率的重要工具,发行规模开始增加,截至2020年2月11日,永续债累计发行1711只,3.05万亿元,2019年以来共发行494只,1.26万亿元,剔除金融机构永续债以后,共发行474只,6733.08亿元。

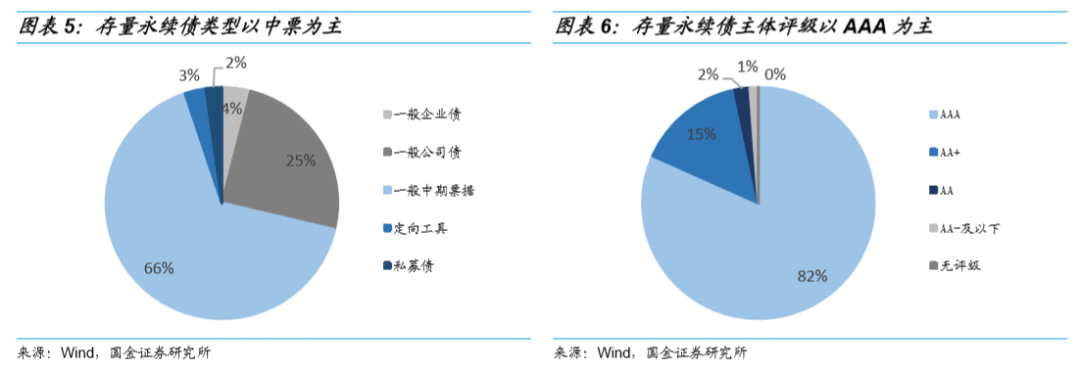

2.永续债发行人整体资质较高

国内存量非金融企业永续债(以下简称“企业永续债”)共1489只、2.10万亿元,其中一般中票最多,有1029只、1.39万亿元,规模占近7成比重;其次为一般公司债和一般企业债,分别为5196.13亿元和840.68亿元;其余较少量的为定向工具和私募债。企业债存量相比中票、公司债较少,可能与发改委出台的一系列约束可续期企业债募投范围的政策要求有关;主体评级则以AAA级为主,规模占比82%,其次为AA+级,占比15%,整体上主体资质较高,这与低等级发行人发行永续债难度较高有关。

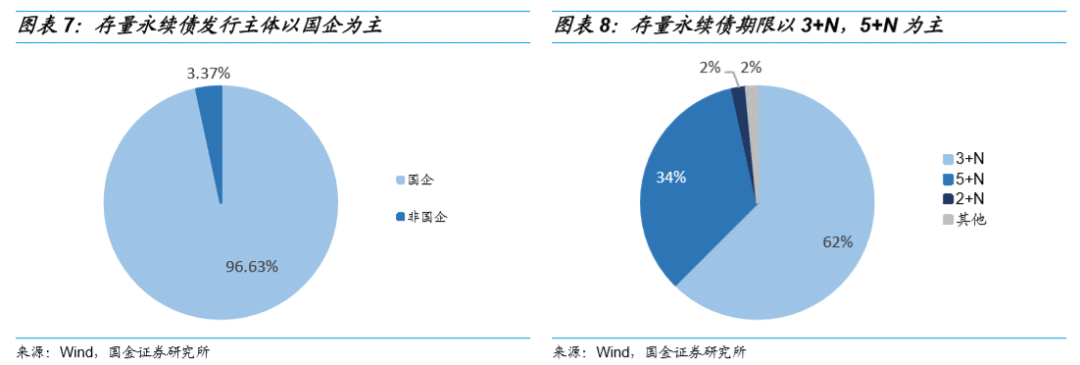

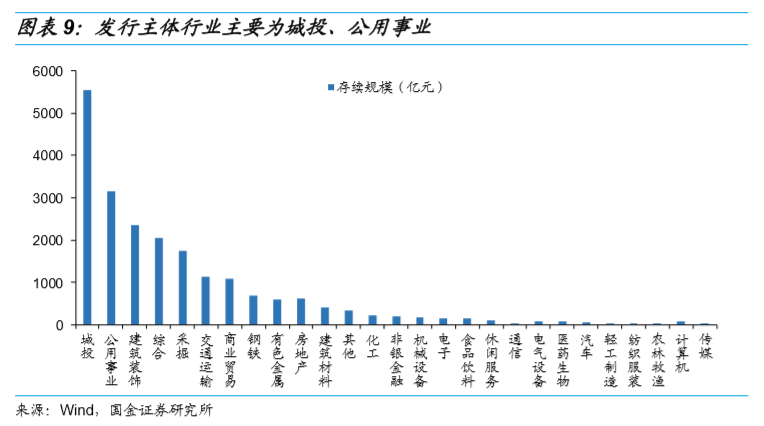

企业永续债发行主体以国企为主,国企以绝对优势压倒民企发行规模,占比96.63%,有两方面原因:一是国企降低资产负债率的需求相对较高;二是投资人对永续债发行主体要求较高,国企发行永续债相对民企更容易;期限上则多以“3+N”、“5+N”的形式;从行业分布来看,存量永续债的行业以城投、公用事业、建筑装饰、综合为主,规模分别为5557.28亿元、3144.00亿元、2346.95亿元、2051.10亿元。

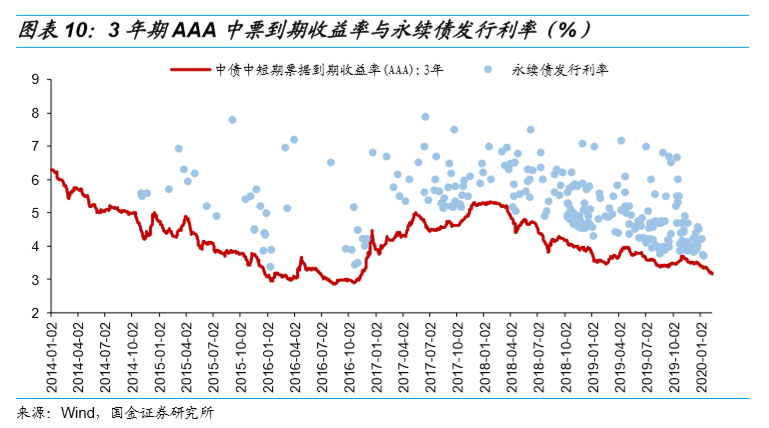

从发行时的票面利率来看,以3年期AAA评级中债中票到期收益率为基准,对比永续债发行时的票面溢价,永续债发行利率高于同期限、同评级非永续债的到期收益率,2014年以来票息溢价平均为125bp,具有一定的高票息优势。

通过计算永续债在二级市场的估值与非永续信用债的差值来判断永续债的溢价到底有多少。我们对存量永续债做如下筛选:1)选取类型为一般中期票据,以控制信用债供需因素和可质押状况对利差的影响;2)考虑到城投债和产业债的资质影响因素不同,剔除掉城投债;3)剔除有担保的债券;4)剔除已经发生本金展期及利息递延事件;5)只保留剩余期限在1-10年的个券。计算利差的规则为永续债的中债估值收益率减去相同期限同评级中债中短期票据收益率。

以2020年2月11日的中债估值为例,从不同评级及不同企业属性的角度来看,AAA、AA+、AA评级永续债的平均溢价分别为25bp、75bp、190bp,企业资质越弱,平均利差越高,国企与非国企永续债的溢价平均为90bp、196bp,非国企永续债的利差远高于国企。

尽管永续债具有介于股债之间的属性,但从企业永续债发行条款的设计情况来看,多数永续债均有利息跳升机制,到期时发行人通常会选择赎回,破产清偿顺序与一般债务相同,企业永续债的“债性”相对更强,在实际投资活动中,投资者仍倾向于将其视为债券。

3.金融永续债扩容增量

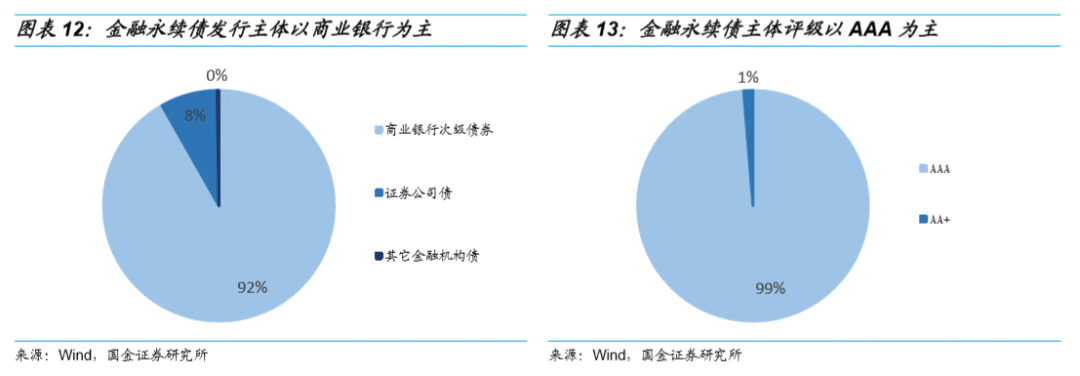

金融企业永续债(以下简称“金融永续债”)分为三类,分别是商业银行次级债券、证券公司债及其他金融机构债。目前存量金融永续债共33只、6283亿元,其中商业银行次级债券17只,单只债券规模较大,共5766亿元,占比92%,证券公司债15只、502亿元,其他金融机构债仅1只,为中债信用增进投资股份有限公司于19年7月发行的15亿“19中债增金融永续债01”。

银行永续债为2019年以来新发行品种,2019年1月17日,银保监会批准中国银行发行不超过400亿元无固定期限资本债券,1月25日,中国银行成功发行首单银行永续债,一次性完成400亿元的发行规模,实现两倍以上的认购,票面利率为4.50%。2019年1月24日晚央行宣布,为提高银行永续债(含无固定期限资本债券)的流动性,支持银行发行永续债补充资本,中国人民银行决定创设央行票据互换工具(Central Bank Bills Swap,CBS),公开市场业务一级交易商可以使用持有的合格银行发行的永续债从中国人民银行换入央行票据。这有助于提高商业银行永续债的流动性,提高商业银行永续债的吸引力。银行永续债的推出可以补充银行其他一级资本,一经推广将拓宽未上市中小银行的资本补充途径。

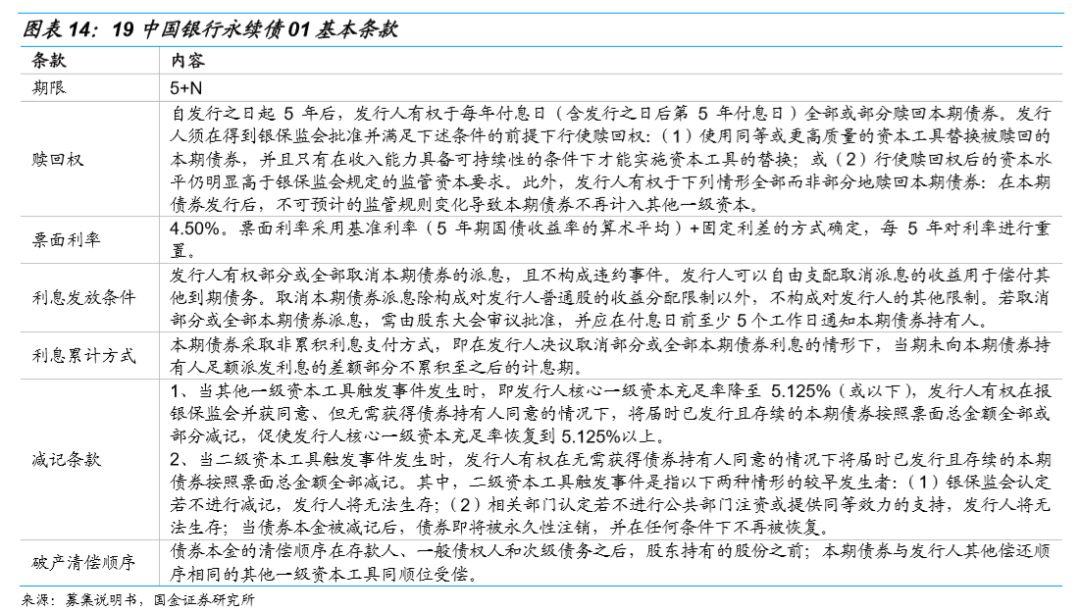

我们以“19中国银行永续债01”为例,来看银行永续债条款的设计情况,与企业永续债相比,银行永续债的“股性”更强,无利率跳升机制,可以取消债券的派息且不累积至之后的计息期,清偿顺序在存款人、一般债权人和次级债务之后,股东持有的股份之前,在资本充足率不足的情况下减记票面金额。

目前存续的15只证券公司永续债发行方式均为私募,无公开信息。除恒泰证券、上海证券主体评级为AA+之外,其余主体均为AAA评级,发行期限为5+N,发行利率为4.1%-6.8%。

其他金融机构永续债仅1只,为中债信用增进投资股份有限公司于19年7月发行的15亿“19中债增金融永续债01”,主体评级AAA。

1)赎回权:期限3+N,发行人于债券第3个和其后每个付息日,发行人有权按面值加应付利息赎回债券;

2)票面利率:发行利率为4.69%,债券不含利率跳升机制及其他赎回激励,当期票面利率=当期基准利率+初始利差。基准利率自首次第4个计息年度起每3年重置一次;

3)递延支付利息条款:除非发生强制付息事件,本期债券的每个付息日,发行人可自行选择将当期利息以及按照本条款已经递延的所有利息及其孳息推迟至下一个付息日支付,且不受到任何递延支付利息次数的限制;每笔递延利息在递延期间应按当期票面利率累计计息;

4)强制付息事件:付息日前12个月内,发生以下事件的,发行人不得递延当期利息以及按照本条款已经递延的所有利息及其孳息:1、向普通股股东分红(按规定上缴国有资本收益除外);2、减少注册资本;

5)破产偿付顺序:本金和利息的清偿顺序于信用增进公司一般负债之后,先于信用增进公司股权资本清偿;

6)会计处理:作为权益性工具进行会计核算。

“19中债增金融永续债01”没有利率跳升机制,理论上来讲可无限期递延,破产偿付顺序次于一般负债,先于股权资本,条款上看“股性”强于多数企业永续债,弱于银行永续债。

评论专区

Comment area推荐产品

product新闻资讯

information

Securities industry

Trust financing

Bank financial management

友情链接:

微信公众号

官方微信

官方微信

产品小程序

产品小程序