信托风险

Trust financing想要弄懂非标与标的关系,先要弄懂作为投融资具体标的资产类别的划分,捋清投融资逻辑。以企业对融资的入账方式划分有两种:债权类和权益类。债权类融资增加公司的负债,计入公司的征信系统,提高公司的资产负债率。绝大部分融资类项目,都是以债权类的方式操作,投资人、管理机构与用款方属债权债务关系。权益类投资计入公司的净资产,降低公司的资产负债率。权益类融资的退出模式,是按照固定利率计算到期回购价格,由融资方的股东到期回购。权益类投资的资金提供方提供融资后,不参与公司的经营管理,但视实际情况参与公司的重大经营决策,对公司资产处置类的重大经营决策进行监督。所以,权益类融资模式事实上是一种股权投资模式,投资人、管理机构与用款方为股权持股关系。多提一嘴,对于用款方,权益类投资有两个方面的好处:一方面通过权益类投资获得一部分融资,另一方面通过权益类融资降低资产负债率后可继续争取债权类融资。国家对权益类投资模式的限制较多,绝大部分的金融机构都不能做或能做而不愿做。 目前,能够提供权益类融资的金融机构包括信托股权类融资、交易商协会的长期含权式中期票据、部分金融机构的类永续债(永续债后面会提及,新认定规则归为标准化债权类资产)及极个别基金公司的股权入股等。

所以从企业对融资入账方式的差异,管理机构把标的资产区分为债权类和权益类,如典型的债权类资产有企业公开发行的公募债、私募债、信托贷款类项目等等,而权益类资产包括私募股权投资、信托股权类项目、可续期债券、交易所内备案发行以有价证券为标的的产品等等。而标题提到的非标与标,全称分别为非标准化债权类资产、标准化资产;标准化资产又可细分为:部分权益类资产、标准化债权类资产。人们常常误以为标,指的就是标准化债权类资产,这一点是很容易犯的错。而标准化资产,突出的一大特点就是特定场内流通的资产,特定场所仅有银行间或交易所内,交易所仅指上交所、深交所。发行定融的那些金融资产交易所,简称金交所有时也成为交易所,对发行的产品称为标准化产品,是误导宣传,大家警示。

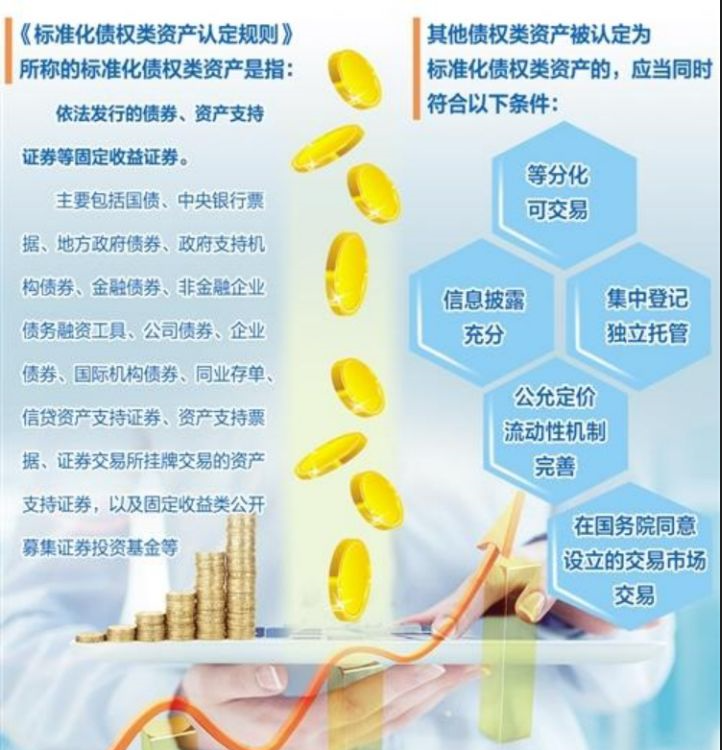

2020年7月3日,中国人民银行会同银保监会、证监会、外汇管理局发布《标准化债权类资产认定规则》,明确标准化债权类资产和非标准化债权类资产的界限、认定标准及监管安排,引导市场规范发展。

目前,市场上债权类理财产品一般投资于标准化债权类资产和非标准化债权类资产两大类,但出于控制风险考虑,资管新规对非标资产投资的要求更加严格,理财新规对商业银行理财产品投资非标资产的比例也有所限制。因此,如何界定“标”与“非标”变得至关重要,也将直接影响银行对产品的配置。

《认定规则》将标准化债权类资产定义为“依法发行的债券、资产支持证券等固定收益证券”,并列举了部分标债资产。市场机构关注的部分债权类资产,如在银行间、交易所债券市场交易的政金债、铁道债、中央汇金债、熊猫债等品种,属于标债资产。对永续债、可转债,根据《企业会计准则》及发行机构会计归属等明确其资产属性为债权的,属于标准化债权类资产。(由此可见,浅显翻译,在特定场所内流通的债权类资产,为标准化债权类资产)

《认定规则》坚持法治化原则,从历史经验和市场实践出发,确定了除现有依法公开发行的债券、资产支持证券以及固定收益类公开募集证券投资基金外,其他标债资产应明确为面向合格投资者发行的私募债券的基本思路。(标准化债权类资产并非均为公募形式,也有面向合格投资者募集的私募产品)

所以总结,标与非标,差别主要体现在有无特定交易场所,标必须是在银行间、交易所债券市场交易的资产,从企业对融资入账方式的差异,又可区分为标准化债权类资产、权益类资产,但核心必须是在银行间、交易所内流通。而非标则指的是场外交易的债权类资产,全称为非标准化债权类资产。

非标转标是很多从业者挂在嘴边的一句话,源自《信托公司资金信托管理暂行办法(征求意见稿)》 中着重提及的为加强对资金信托投资非标债权资产管理规定:

一是限制投资非标债权资产的比例。明确全部集合资金信托投资于非标债权资产的合计金额在任何时点均不得超过全部集合资金信托合计实收信托的50%。

二是限制非标债权集中度。全部集合资金信托投资于同一融资人及其关联方的非标债权资产的合计金额不得超过信托公司净资产的30%。

三是限制期限错配。要求投资非标债权资产的资金信托必须为封闭式,且非标债权类资产的终止日不得晚于资金信托到期日。

四是限制非标债权资产类型。除在经国务院同意设立的交易市场交易的标准化债权类资产之外的其他债权类资产均为非标债权。明确资金信托不得投资商业银行信贷资产,不得投向限制性行业。

简析非标转标,是从限制信托公司非标业务规模开始的,从2020年中发布意见征集稿以来,各家信托非标类项目占比逐步降低,甚至有信托公司2021年决定不再上新非标类项目,那产品安全方面,如何判断,是否可认定标准化资产就一定比非标债权类资产安全性高?

我们拿地产类信托不同融资结构举例分析

常见的地产类信托融资结构可大致分为以下四种

1、以发放信托贷款的形式,把募集资金用于XX项目开发建设。(非标-非标准化债权类资产)

2、募集资金其中XXXX万用于受让XX公司持有的XX公司XX%股权,向项目公司增加注册资本XXX万和资本公积XXXX万;剩余资金用于向项目公司发放股东借款,终用于项目建设。(权益类-股权投资资产)

3、募集资金用于认购XX公司,交易所内定向发行的私募债,终用于项目建设。(标-标准化债权类资产)

4、募集资金用于认购XX公司,发行的永续债权(可续期债券),终用于项目建设。(标-标准化债权类资产)

从市场现状分析,第一种融资结构是地产类信托最传统的债权融资模式,也是最简单明了的交易结构,但随着受监管非标额度的限制,地产类项目普遍融资规模较大,这种交易结构很难出现在相对头部的地产商信托融资中,原因有二:1、头部不希望额外加高自身债务,更倾向通过权益类投资和永续债的这种模式,把融资款项计入公司的净资产,降低公司资产负债率;2、信托公司相对更信赖头部地产,也不希望为其融资浪费掉有限的非标额度。所以这类融资结构的项目在减少,其他三种受非标转标的影响逐步增多,两种是标,一种权益,都不会占用信托公司非标额度。

但综合安全性看,第三种融资结构,对应的标的,往往不会是排名靠前的头部地产,自身发债,一样增加债务,所以对于头部地产而言,反而是通过权益类投资、永续债模式借款的多,从融资逻辑看,反而纯债权的第一、第三种融资结构,信托公司对融资企业把握度更高,在债权债务关系下,可要求融资方追加增信,也就是通常我们见到的抵押物,集团企业担保。但这些风控,在权益类、永续债融资结构下的产品追加增信是看不到的,并不是信托公司不想追加,而是即使追加同债权一样的抵押等增信,处置上也没有任何受保护的规定条款,所以在这两种融资结构下,常见的风控措施,多为差额补足、对赌协议。结合债、股不同受偿顺序判断,同标的,债权投资一定比股权投资更安全,相反的股权投资一定比债权投资预期能拿到的收益区间更高,且可能伴随浮动。

所以针对地产类项目来讲,非标转标并不是安全性提升的过程,而是透明化监管地产商融资规模的过程,降低地产商非标存量,从融资源头,配合银行缩减地产借贷规模,至于权益类地产项目,可以确定的说,投资风险相比以往,正处于逐步升高的阶段,投资回报率实际也相比同期在收窄,只不过乍一看相比债权类地产、政信,能达到的预期收益更高,看着很吸引人,但别忘记现阶段信托是去伪存真的转型阶段,加上地产限购、限融政策不断新更趋严,未来地产项目,权益类融资模式下,投资风险是逐步升高的;债权类融资模式下(非标与标),投资风险,随标的不同,高低存在差异,与项目融资结构无必然联系。

同样常见的政信类信托融资结构也可大致分为以上四种,从目前市场政信类产品情况看,无论是标准化资产、非标准化债权类资产、权益类资产形式的融资结构,同地区融资成本并不存在明显差异,通过哪种模式融资,只不过为了迎合当地政府要求的城投平台可融资形式和信托公司非标额度是否充足,融资成本不存在明显差别,也就说明企业无论是发标债还是非标,还是其他为融资标的,融资成本是固定的,也就不存在标债比非标债受偿存在优先级的谬论,而且很多发标债中私募债的企业,现在这类政信项目的融资方,很多都是当地小城投,就同地产一样,同类别企业中(城投)在当地与政府关联度高的企业,私募债成本是会明显小于非标的,如南京、苏州、杭州等地,没有通过信托非标融资,但城投发行私募债的情况还是有的,只不过对于这些区域即使是区县级城投,私募债发行成本也就是5,6,不会再通过包装通过其他渠道发行,基本上这些地区的私募债都被银行理财资金认购,或者信托公司现金管理类信托认购完成,个人投资者能接触到的优质私募债标的也是少之又少。

包括所谓纯债基金,里面的资产,如果都是一二线城市城投平台,撑死预计年化收益达到6%上限,也就是之前笔者提到纯标准化债权类资产投向的现金管理类信托能达到的收益上限,再高肯定是装了一些高风险地区债或其他类型公司的债,8%-9%收益区间的债券基金,如果风险比信托低,有期限短,非标融资渠道,对于任何一类资产而言就没有合作价值了,所以债券型基金,反而是我认为受城投再度被提及允许破产后,安全性影响最大的产品之一。

综上评判,无论政信、地产还是它类信托项目,所谓“非标转标”,都并非单维度的把非标准化债权类资产向标准化债权类资产转化,而是向含有权益类股权投投资类资产、标准化权益类资产、标准化债权类资产的“非”非标准化资产转化,所谓更安全的说法就不攻自破了,真实目的是减少非标监管难度,降低规模,多类别投融资,拉开风险等级,满足不同性质公司投融资需求。而非一味搞非标,大规模借新还旧,大规模影子银行性质资金池产品横生,隐匿坏账,躺赚管理费。而至于安全性来讲,无论融资结构属于哪类,标的之间安全性的差别才是核心决定性因素,但债权相比权益、相比股权,平均投资风险,或说投资波动性还是要小的,当然最好的对比方式是同一标的。

评论专区

Comment area推荐产品

product新闻资讯

information

Securities industry

Trust financing

Bank financial management

友情链接:

微信公众号

官方微信

官方微信

产品小程序

产品小程序