宏观研报

01

2024年以来理财规模大增,短端发力明显

(一)今年以来理财存续规模回升超万亿

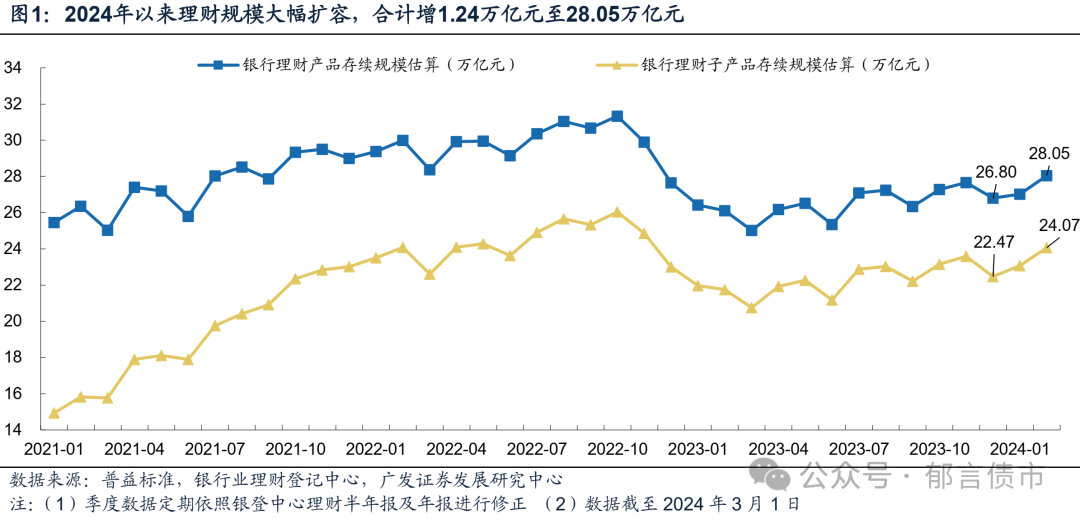

理财规模重破28万亿元,1-2月规模增量创近五年来新高。截止3月1日,银行理财规模由2023年底的26.8万亿元上升至28.1万亿元,在2022年末的赎回负反馈后,首次突破28万亿门槛。

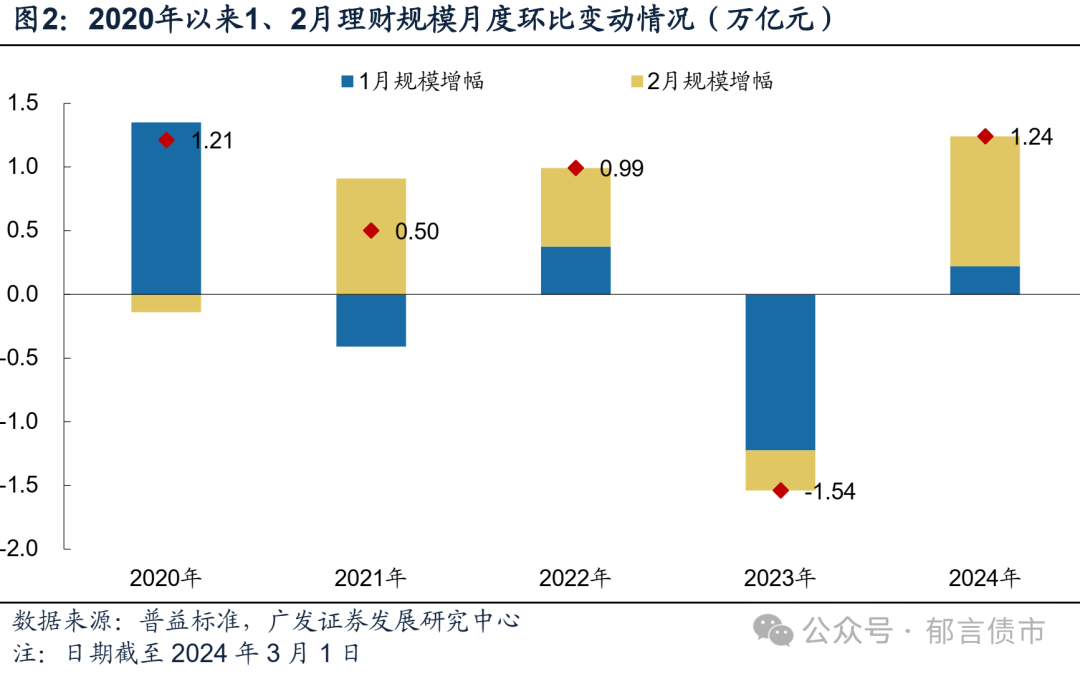

从规模变化的角度观察,由于年初理财负债端受到春节因素的扰动较大,我们更倾向于将1-2月作为一个整体进行前后规模比较,2024年前两个月期间,理财规模累计增幅为1.24万亿元,高于历史同期水平(2020-2023年1、2月规模合计变动为1.21、0.50、0.99、-1.54万亿元)。

拆解规模高增背后的驱动因素,一方面或由于存款利率的不断压降,抬高了理财产品的相对性价比,在销售端助推规模增长。2022年9月以来,存款利率已经历4次下调,今年2月中小行密集发布存款利率调整公告,推进第四轮下调过程。而在22年赎回负反馈后,居民投资风险偏好尚未完全恢复,理财有意识的提高风险管理能力,将发展重心转向“低波、稳健”风格,理财的存款替代属性逐渐增强。

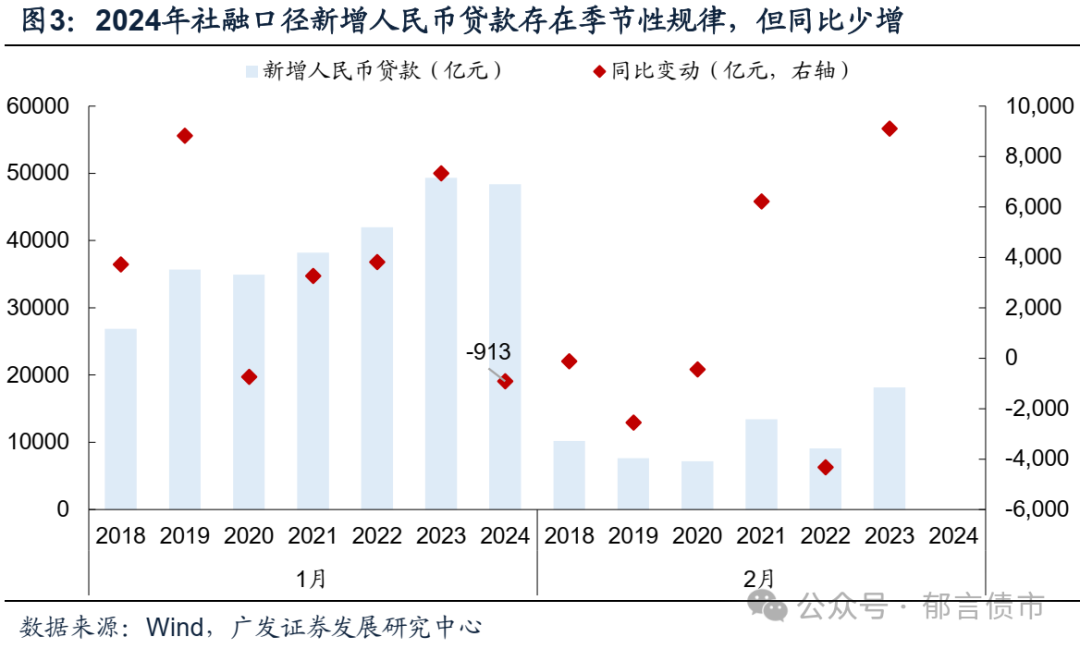

另一方面可能是开年以来银行信贷投放量并未强于季节性规律,母行负债端资金相对充裕,理财资金回流的压力不大,或助推规模实现扩容。1月新增贷款维持近4.84万亿元高位,季节性尚存,不过从变化来看同比下降913亿元。进入2月,票据利率在月初大幅下行后,保持低位震荡;而大行仅在月初短暂大幅净买入票据,随后持续卖出。结合上述指标,且在均衡投放的政策背景下,2月信贷不会明显强于季节性规律,母行整体对理财资金的需求相对不大,资金回流驱动因素不足。

(二)2024年理财短端化仍在延续

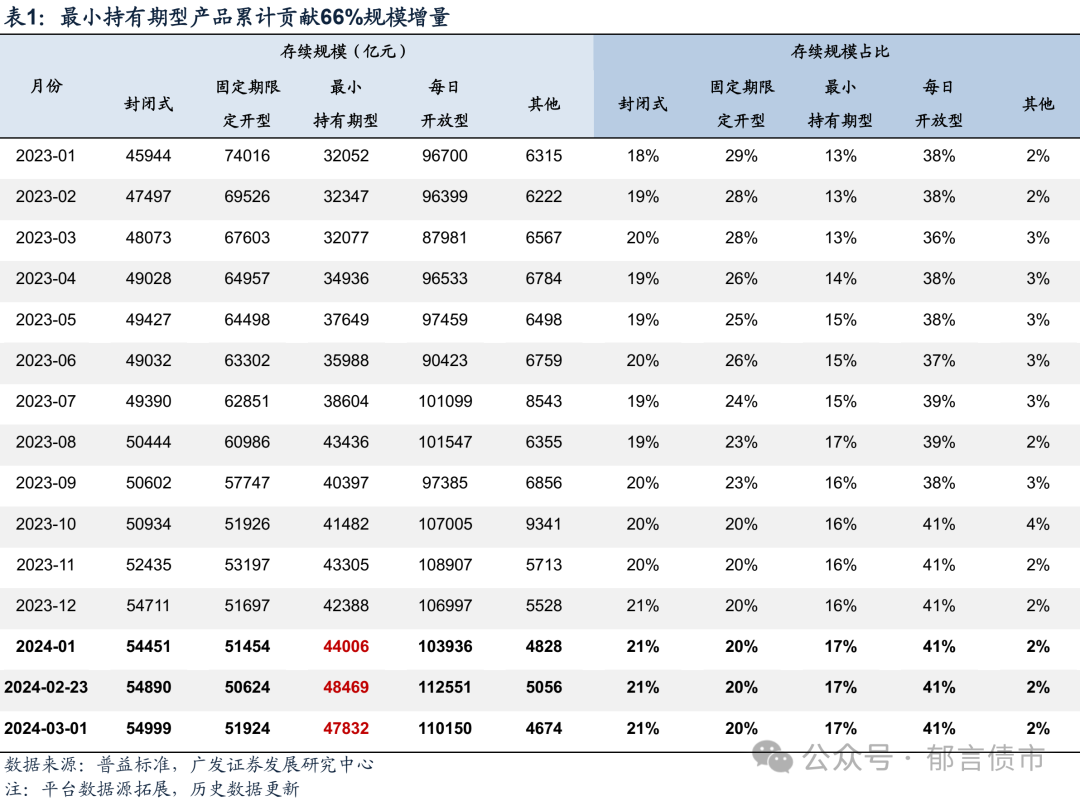

当前理财规模增量仍然依靠短端发力。细分来看,2024年以来(截至3月1日)短端产品规模增幅排名前列,最小持有期型产品规模合计增5444亿元至4.8万亿元,贡献近66%的规模增量;然后是日开型产品,较去年末增3154亿元,规模突破11.0万亿元。而资金锁定期偏长的产品,扩容幅度不大,其中封闭式、定开型产品规模增幅为288、227亿元,分别至5.5、5.2万亿元。

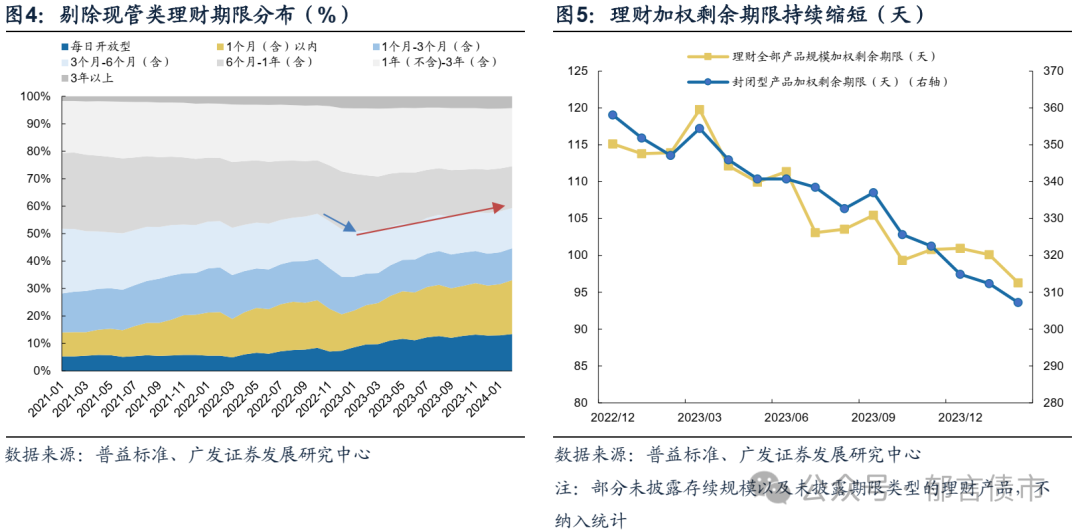

除增量规模外,当前存续产品的短期化进程也逐渐显著。将现管类产品(均为日开型)剔除,观察存量理财的期限分布。截至2月末,6个月及以下的短期产品规模占比为59%,同比提高8.0pct。与此同时,理财产品剩余期限也在不断缩短,利用2月存续产品进行计算,全部理财加权剩余期限为96天,同比缩短18天。而封闭型产品平均期限降幅更大,当前为307天,较去年同期减少近40天。

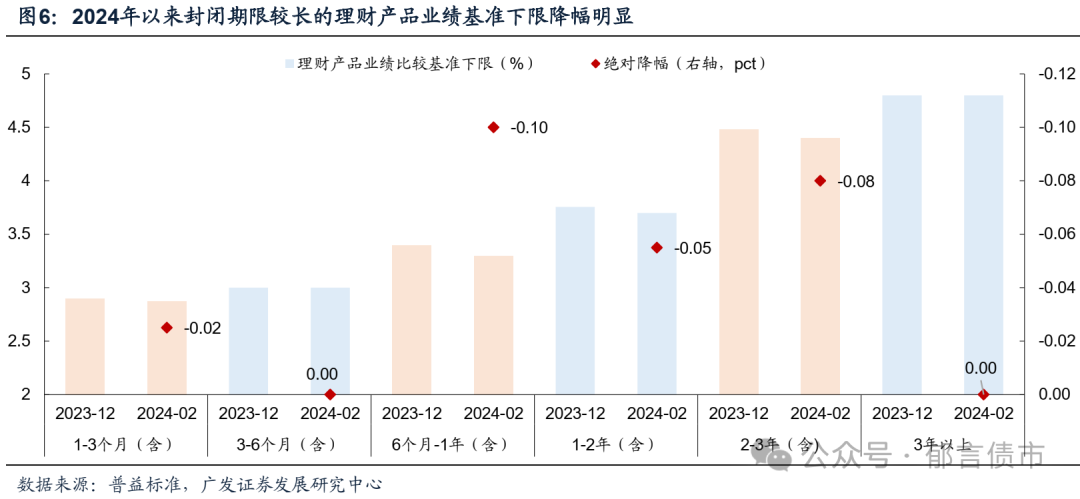

而理财短端化愈发明显的背后,可能是当前长短端理财收益利差不断缩窄,短端更具性价比。2024年以来,债牛延续,长端、超长端利率进一步下行,收益率曲线趋于平坦。以固收类资产为主要投向的理财产品收益率也持续下降,且从期限上来看,久期偏长的理财收益率降幅更为显著。具体而言,6个月-1年期、1-2年、2-3年期业绩基准下限分别较去年年末下降10bp、5bp、8bp;而短端1-3个月降幅仅为2bp。

02

理财规模增量与配置情绪匹配度不高

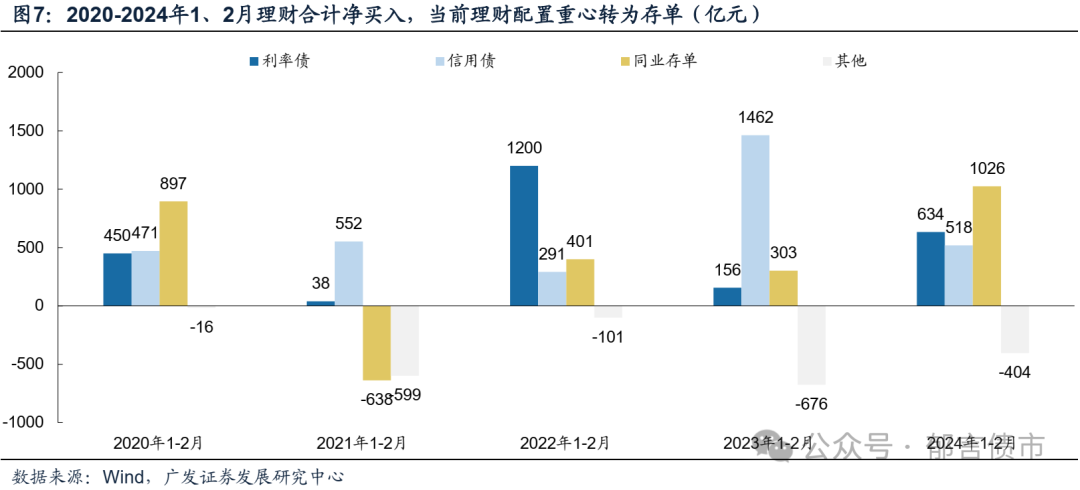

2024年初以来,理财规模大幅扩容,而其在二级市场买入量并未随之高涨。今年1-2月理财合计净买入1774亿元,仅为历史中上水平(2020-2023年1、2月理财累计净买入分别为1802、-647、1790、1245亿元)。

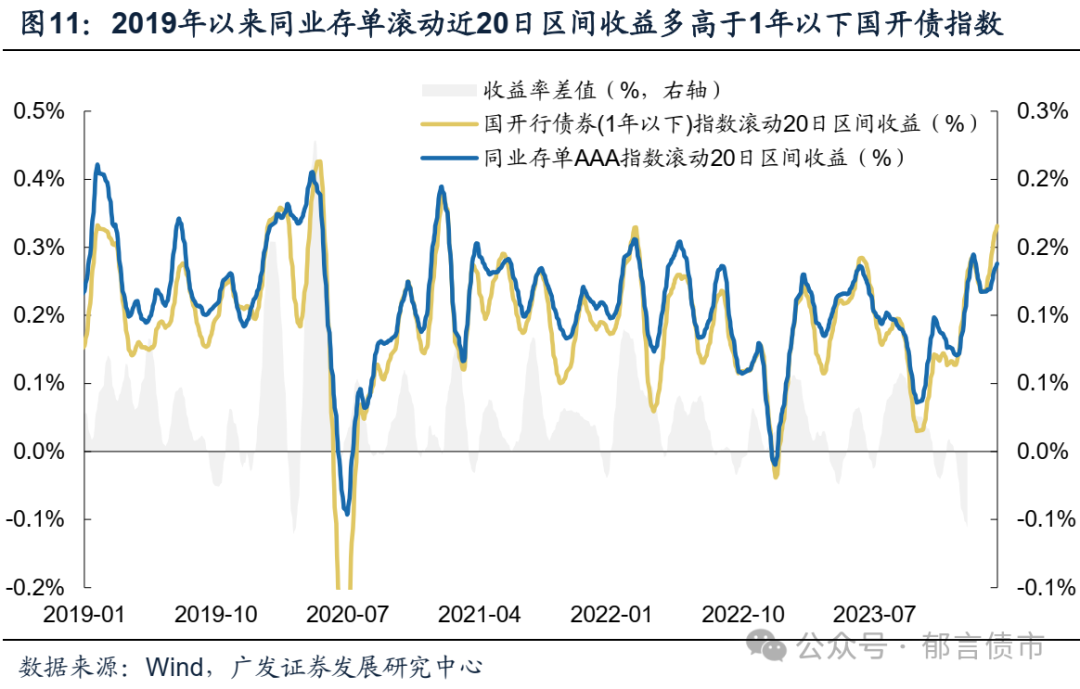

短久期产品贡献主要的规模增量,理财配置偏好也随之而动。从券种结构来看,今年以来短端增配明显,着重买入同业存单,利率债、信用债买入量次之。具体来看,1-2月累计买入存单1026亿元,为历史高点;然后是利率债净买入634亿元(历史均值为496亿元);信用债净买入518亿元(历史均值为659亿元);二永债则持续卖出,规模为-404亿元(历史均值为-359亿元)。

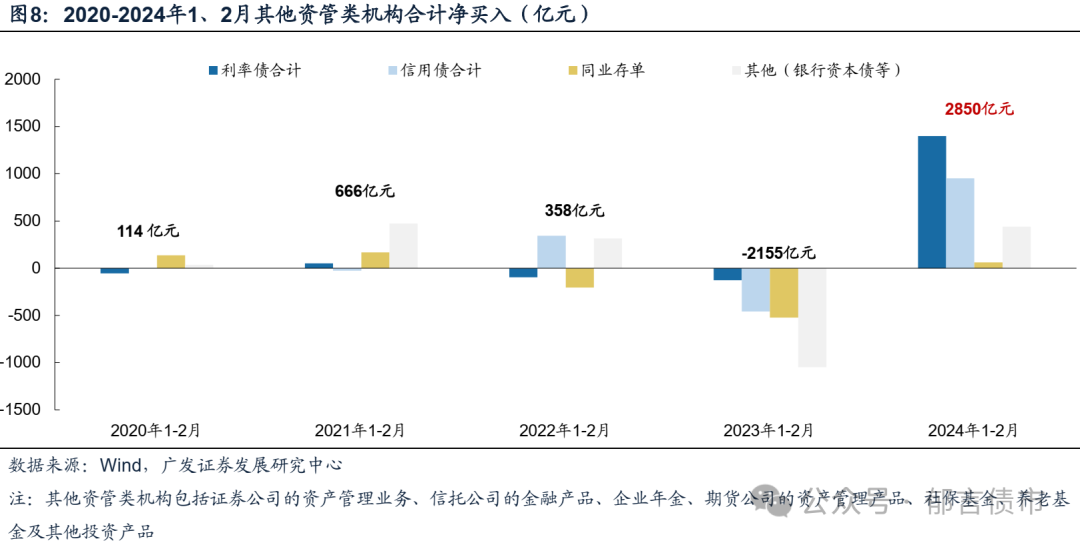

其他资管产品(包含银行理财委外通道)2024年以来配置规模跃至高位,1、2月累计净买入2850亿元,一定程度体现出理财可能借助通道配置债券。从券种来看,2024年其他资管产品主要增量在利率债和信用债,其中利率债合计净买入1399亿元(历史均值为234亿元),且期限上多偏长,买入7-10年、10年及以上国债258、158亿元、7-10年政金债440亿元;信用债净买入950亿元(均值为161亿元);二永债、存单配置力度基本处于历史中枢水平,净买入分别为439亿元、62亿元。

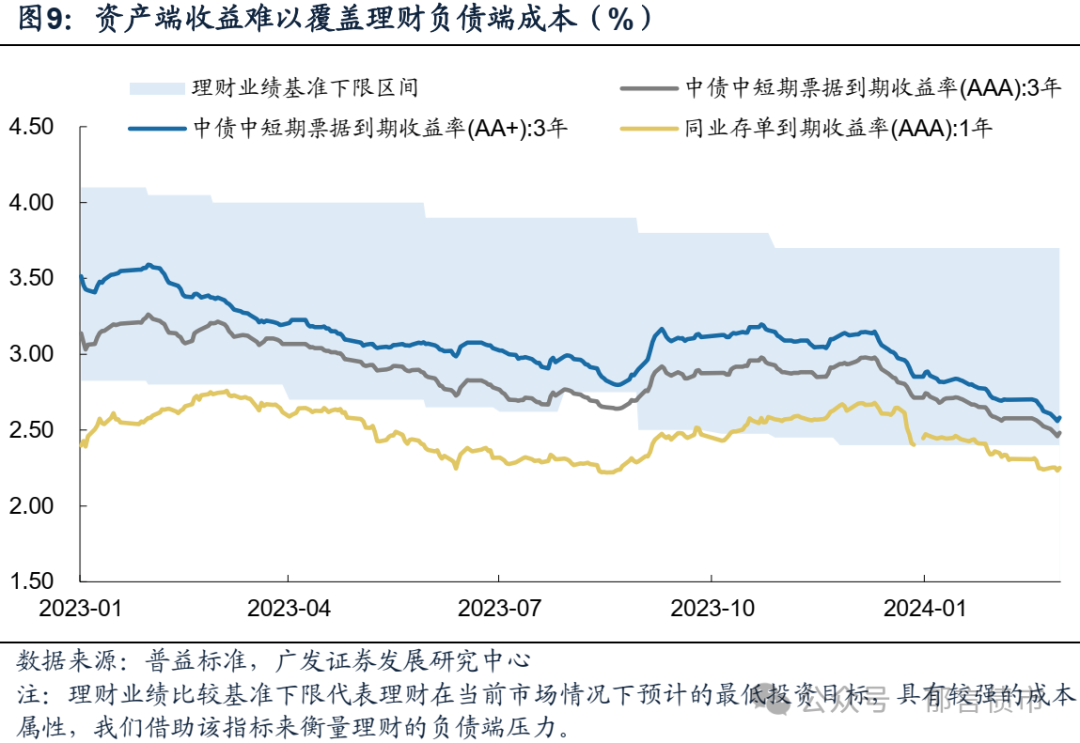

理财自身配债规模增量相对不高,或由于风控标准内的资产端收益难以完全匹配负债端成本,使得整体配置意愿不强。2024年以来债市供需矛盾明显,理财传统投资的债券资产收益率不断下行,叠加非标资产持续压降,高收益资产难寻,理财所面临的配置压力相对较大。

我们利用业绩基准下限作为负债端成本的参考指标,截至2月29日,规模增幅最大的日开型产品业绩基准下限为2.40%,而其着重持仓的同业存单(1Y AAA级)收益率仅为2.23%,较其负债端成本仍有一定距离。而除日开型外,其余产品业绩基准下限处于2.90%-3.60%区间内,同债券收益率相比同样呈现倒挂态势(中债3年期AAA、AA+中票到期收益率分别为2.46%、2.56%)。

03

资产与负债的收益矛盾,如何破局?

找准短期定位,或是银行理财破局的关键。回顾2023年4月以来理财行业的发展趋势,伴随居民端风险偏好的降低,理财产品的投资价值逐渐由过去的“获取高回报”转变为当前的“存款替代”。并且从2024年理财规模增量结构来看,每日开放和最小持有期等短期限产品始终贡献主要增量。因此,如何为居民投资者提供稳定且高于存款回报的投资选择,可能是今年各家理财机构需要解决的主线问题。

在资产与负债收益矛盾的问题上,主动“降低”负债成本,或是一个行之有效的解决办法。这里的“降低”其实对应着两种做法:一是理财经理根据当前的市场实际状况,适度下调产品预期收益率下限。不过在竞争激烈的市场环境中,单机构下调的驱动力不足,这一方案的落地也需要全行业达成一致共识。

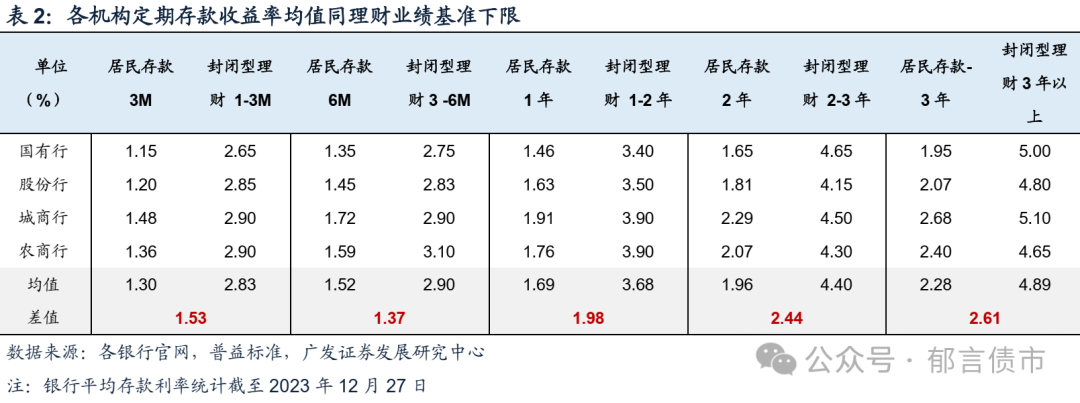

二是理财可以主动地将比较标准由业绩基准下限切换至存款利率。作为理财产品预期收益率的继承变量,长期以来业绩基准下限普遍被市场认定为理财产品的“隐含成本”,如果某一产品业绩未能达标,其规模可能会受到较大影响。不过,随着存款利率的长期走低,叠加赎回负反馈后的买方洗牌,依然坚持投资理财产品的客户,可能对产品的收益能力上限没有过高的诉求。

若将成本设置为同期限的存款利率,理财产品大多能够基本完成业绩基准下限目标,并且其收益差较为显著。在统计的样本行中,3M定存利率与封闭型理财1-3个月期收益差为1.53%,6个月期为1.37%,而期限更长的2年、3年期分别为2.44%、2.61%。从理财行业长期发展的角度看,获取稳稳的“超额收益”,或是各家理财机构能在这个长期竞争的赛道中拔得头筹的关键。

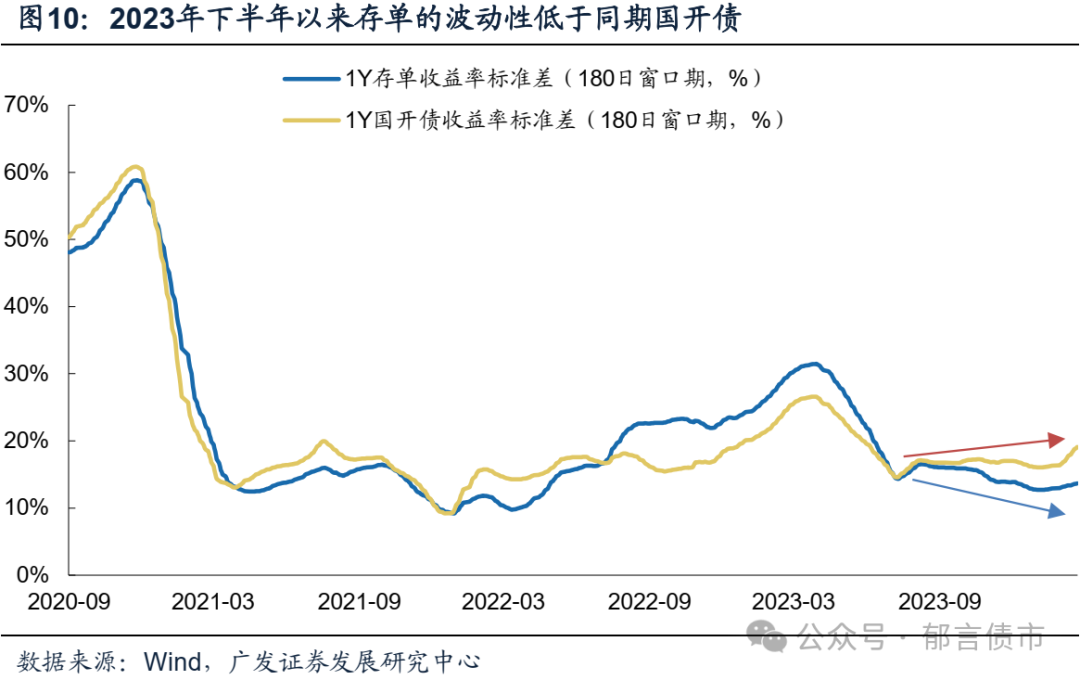

因而我们认为,稳定或是理财在投资端的第一要义,与其他机构的“久期升级”相反,理财可能要守住波动的底线。从这一角度出发,尽管当前票息已经很低,但是卷久期可能并不是适合理财的选择。理财的投资重心或从过去的二永债+信用债下沉品种,逐渐向同业存单+1-2年以内信用债下沉品种偏移,存单用于做波段,短债做票息打底。

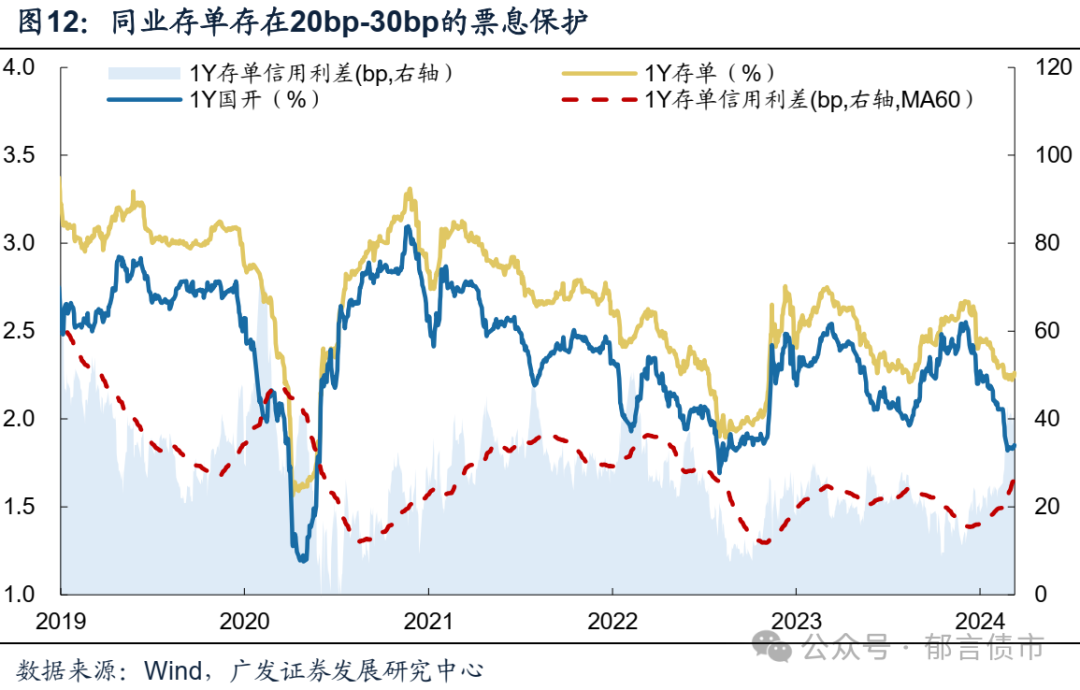

从资产性价比以及配置需求的角度,当前存单之于理财的投资价值可能仍高于利率债。虽然存单的波动性略低于同期国开债,但从对应指数的收益表现来看,我们以20个交易日作为一个交易周期,存单较国开债往往取得更优的业绩回报,其背后的原因或是存单存在20-30bp的票息保护。因此,在有收益资产供给出现之前,存单可能也成为理财兼顾波段与票息的优质品种。

附录:

理财业绩及风险:净值表现持续向好

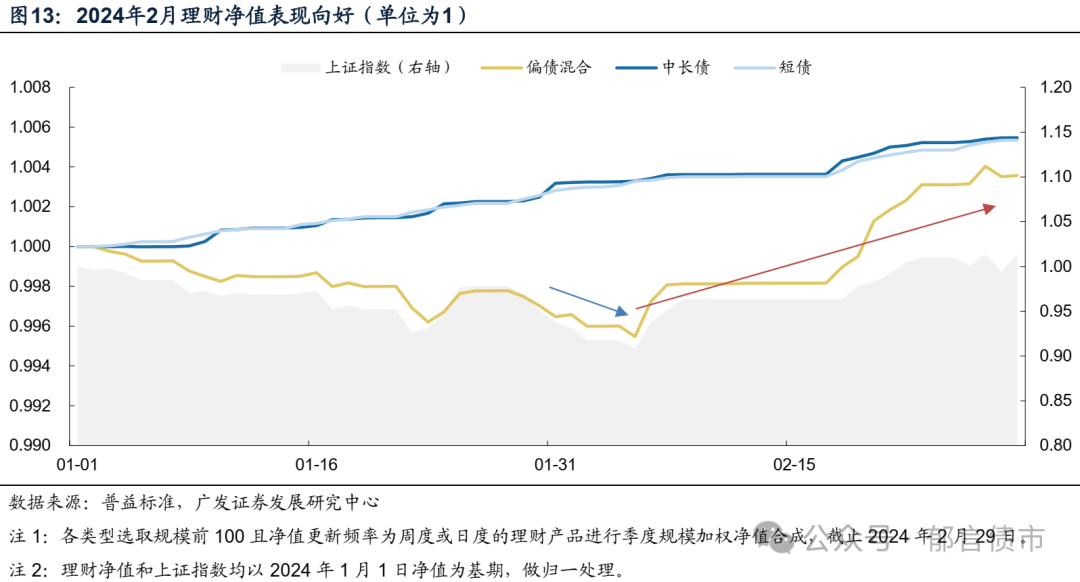

2024年2月债牛延续,权益市场触底反弹,理财净值表现整体向好。纯债类产品净值持续稳增,短债代表产品净值单月增幅为0.24%,较一月放缓0.04pct,中长债代表产品增幅为0.32%,环比下降0.1pct;伴随A股市场修复,偏债混合产品净值“先跌后涨”,累计增幅为0.70%,高于1月的-0.35%。

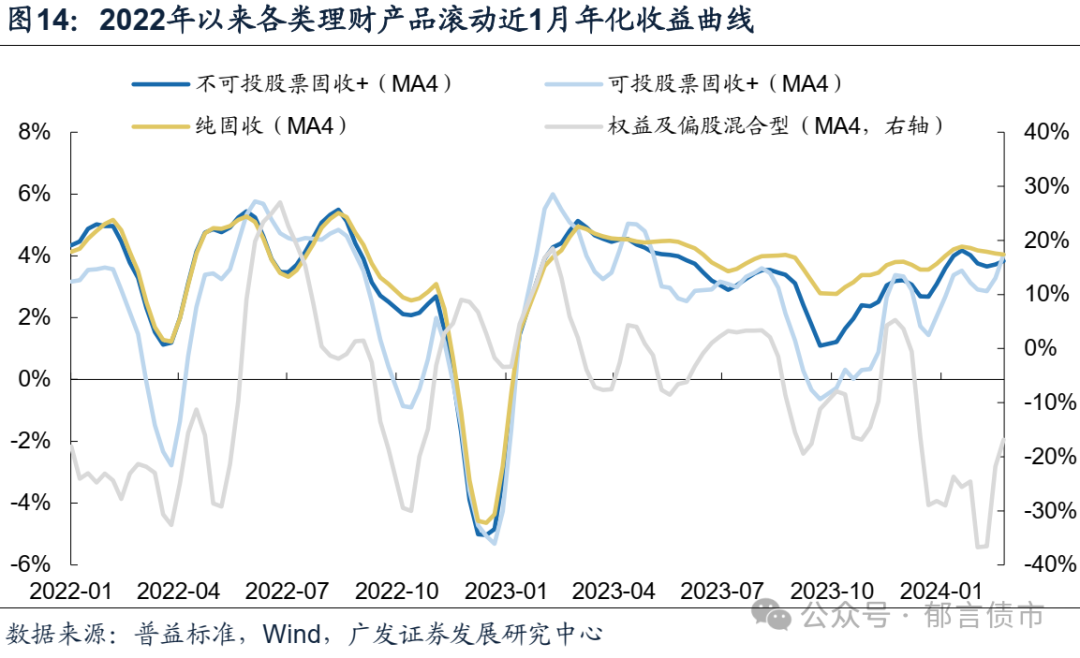

从产品收益率方面,2月除纯债类产品外,其余产品收益表现均环比更优。截至3月1日,纯固收类近1月年化收益率均值为4.0%,环比下降0.2pct;不可投股票固收+产品为4.2%,环比增0.4pct;含权类产品扭亏为盈,权益及偏股混合型收益率中位数增至8.4%;可投股票固收+同样实现业绩增长,月末为5.5%,高于1月同期的3.0%。不过从变动趋势上看,纯固收类产品收益表现稳定,2023年9月以来整体呈上升的态势,而偏股混合和固收+类产品收益受市场扰动明显,波动性较大。

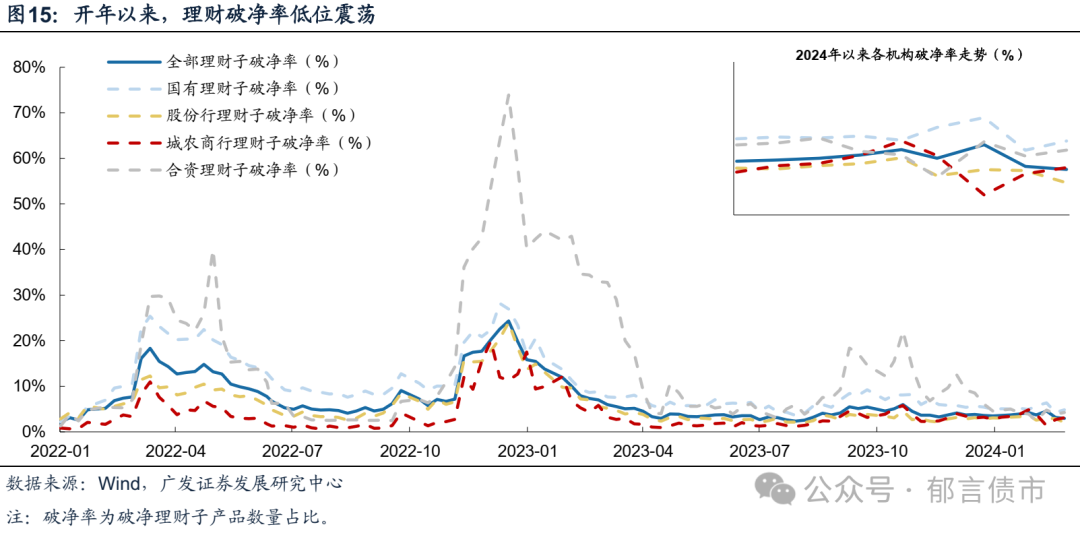

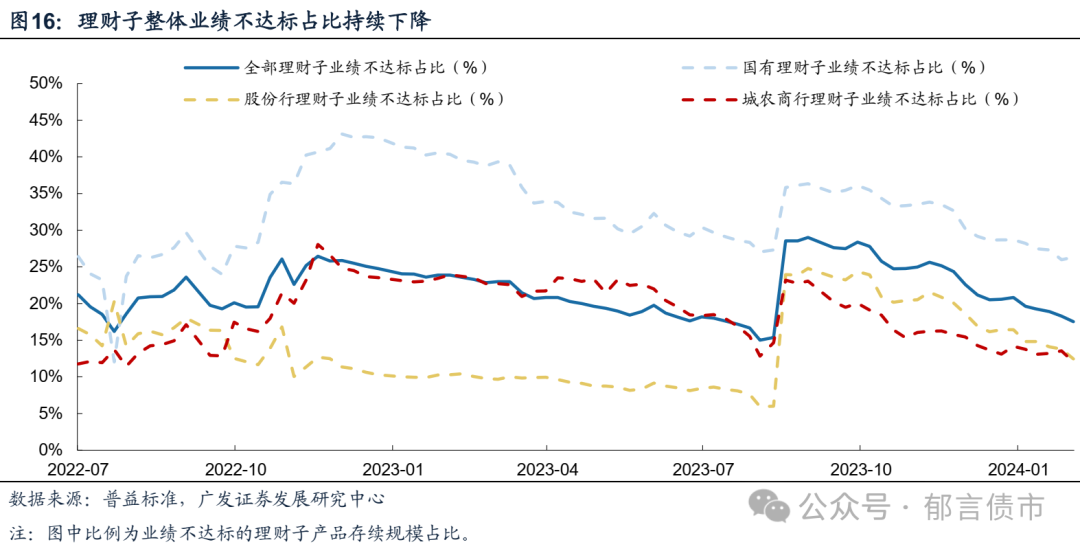

理财破净率和业绩不达标占比震荡中回落。截至3月1日,全部理财子破净率为3.0%,环比下降0.9pct,2月第二周达高点4.6%,最后一周降至月内低点3.0%。细分来看,各机构破净率基本呈下降态势,股份行降幅最大,环比降1.2pct至2.1%,其余机构城农商行、国有行理财子破净率分别为3.1%、4.8%,月降幅为0.8pct、0.3pct。

业绩不达标率持续下降,全部产品不达标率月末收至17.5%,较1月下降3.3%。分机构类型来看,股份行、国有行、城农商行理财子业绩不达标率分别为12.5%、26.3%、12.0%,降幅依次为4.0pct、2.4pct、2.1pct。

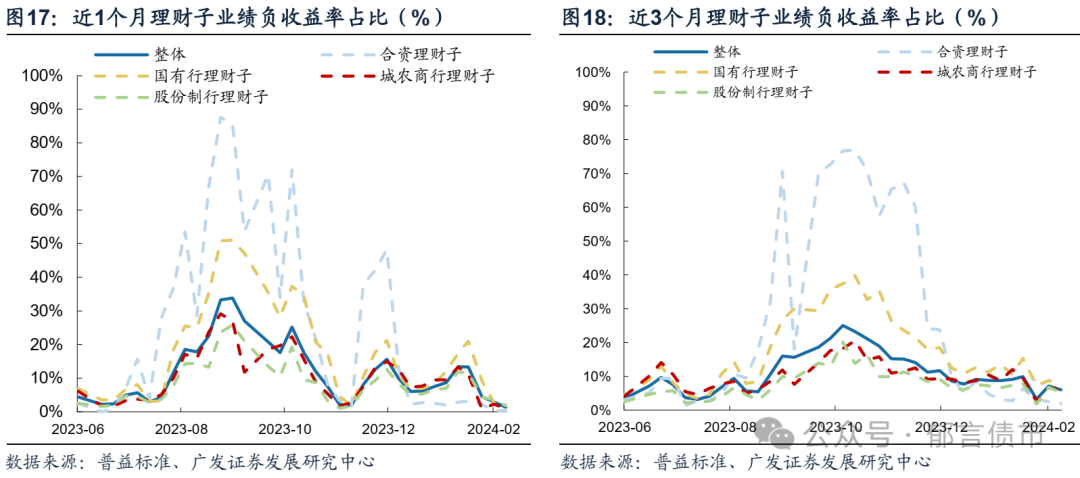

将观察时间范围进一步缩小,2月理财产品区间业绩负收益率占比降至低位。当前资金面宽松,债市供给节奏偏慢,处于缺资产格局,持续调整的风险不高,叠加固收类理财产品运作风格愈发趋于稳定,负收益率占比变动或主要取决于含权类理财产品。伴随节后该类产品业绩连续走高,滚动近1个月理财产品业绩负收益率占比由月初的13.3%连续降至1.4%,为2023年6月以来最低点;近3个月负收益率占比也在波动中减少,较前一月降2.8pct至6.0%,不过3月以来权益市场增幅放缓,短期内该指标继续下降的空间或有限.

理财新发:新发规模小幅回落,不可投股票固收+产品发力明显

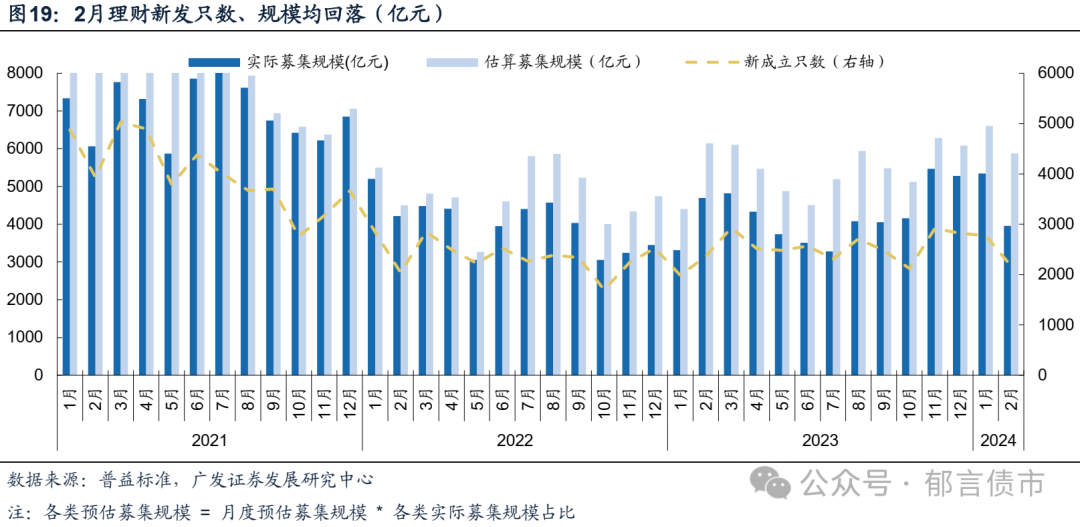

因新发产品募集数据公布较为滞后,我们根据已公布募集规模数据,计算单只产品的平均募集规模,以此用于估算月度整体募集规模。

跨年后,理财新发迎高点,而2月受农历春节影响,新发只数和规模均回落,不过平均单只募集规模环比提高。2月新发理财产品共2168只,较1月减少603只;已公布募集规模达3959亿元,根据67.4%的公布率,预计募集规模为5875亿元,环比下降11.1%。不过平均来看,单只产品募集规模较前一月增0.3亿元,为2.7亿元/只。

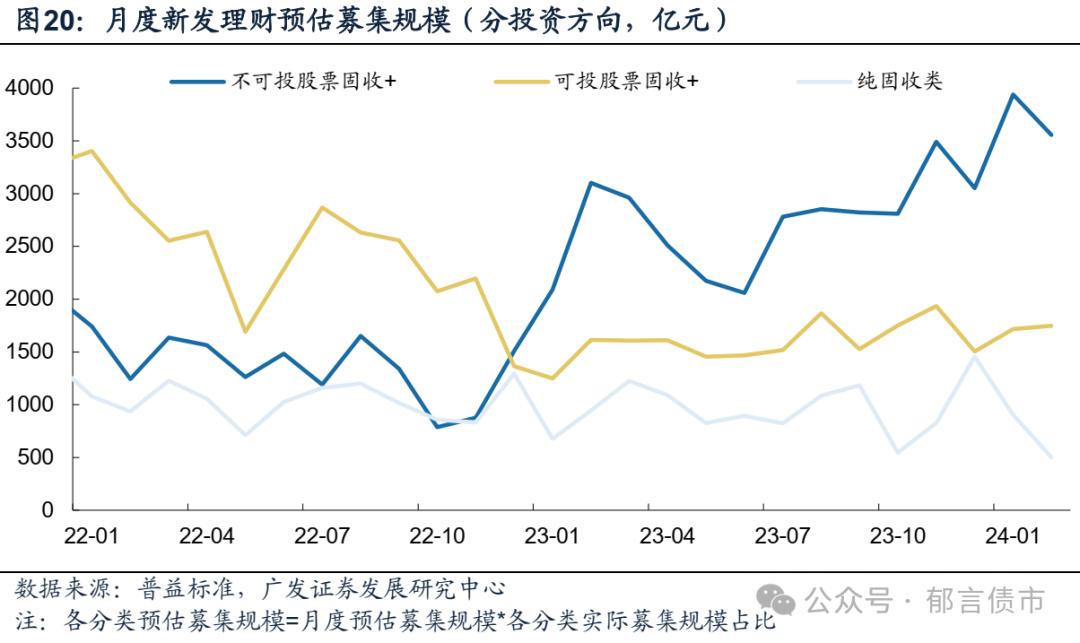

从投资方向来看,固收+大类产品为新发主要类型,且募集比例不断提高。不可投股票固收+产品预估募集规模为3555亿元,较1月募集量缩减10%,不过募集规模占比提高至60.5%(1月为59.7%);可投股票固收+产品募集规模在2022年末以来稳定在1500-2000亿元区间内,2月累计募集1747亿元,略低于1月水平,降幅为2%。纯固收类产品,新发规模为501亿元,较上月缩减近一半。其余产品类型,现管类、权益及偏股混合型产品等募集量较小,绝对规模不及30亿元,主要依赖存续产品实现规模扩张。

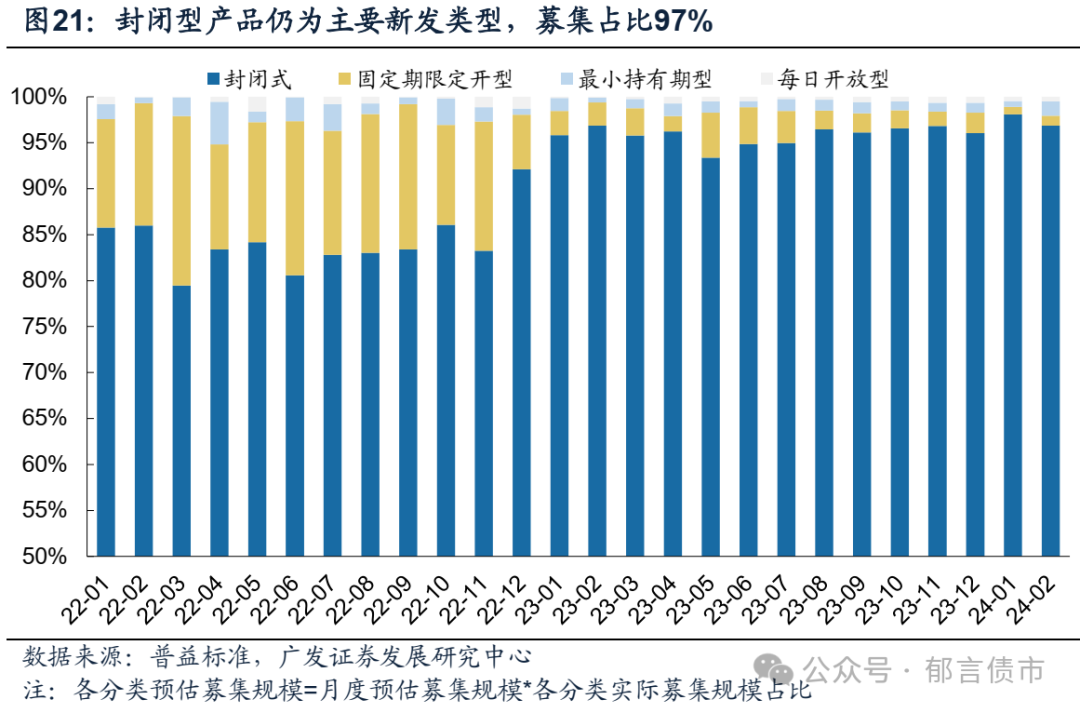

从运作模式来看,封闭型产品仍为主要新发类型。2月封闭式产品新发规模为5680亿元,环比降11.7%,不过占全部新发理财的96.7%(1月为97.3%)。

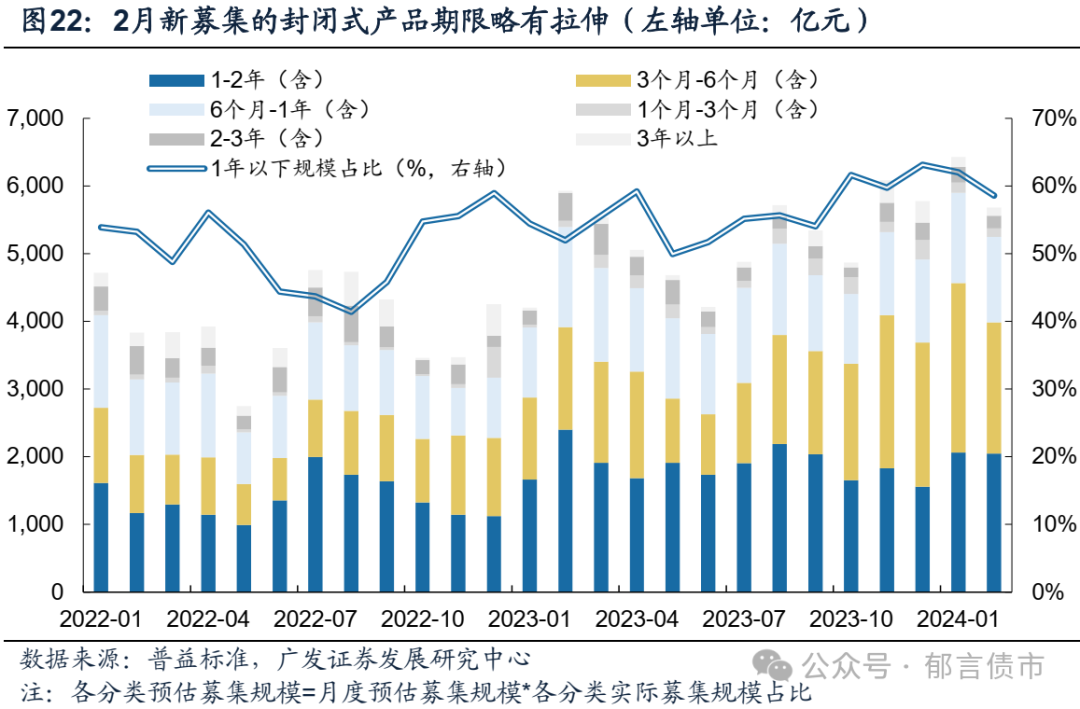

2月新募集的封闭式产品期限小幅拉伸,1年期以上(含)期限产品募集规模为2353亿元,占全部募集规模的41.4%,1月仅为38.0%。其中,3-6个月、6个月-1年新发募集规模分别为1938、1262亿元;1-2年期为2047亿元,2年及以上为306亿元。

理财到期:3月理财产品到期压力微增

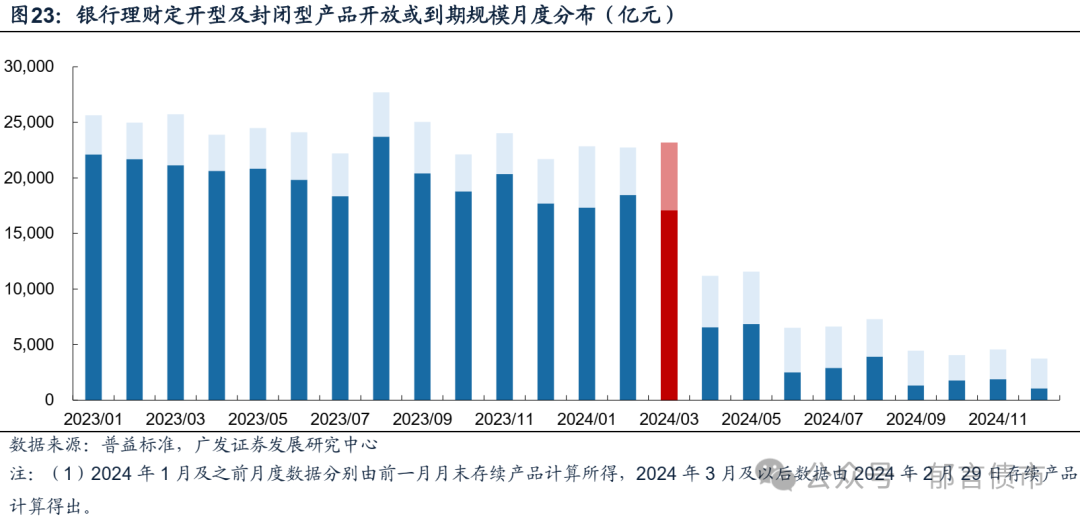

2024年3月定开及封闭型产品到期(开放)规模为2.32万亿元,高于1、2月水平。到期压力的增量更多体现在封闭型产品上,预计到期量为6104亿元,较前一月增43%;而定开型产品打开规模环比降7%,为17088亿元。

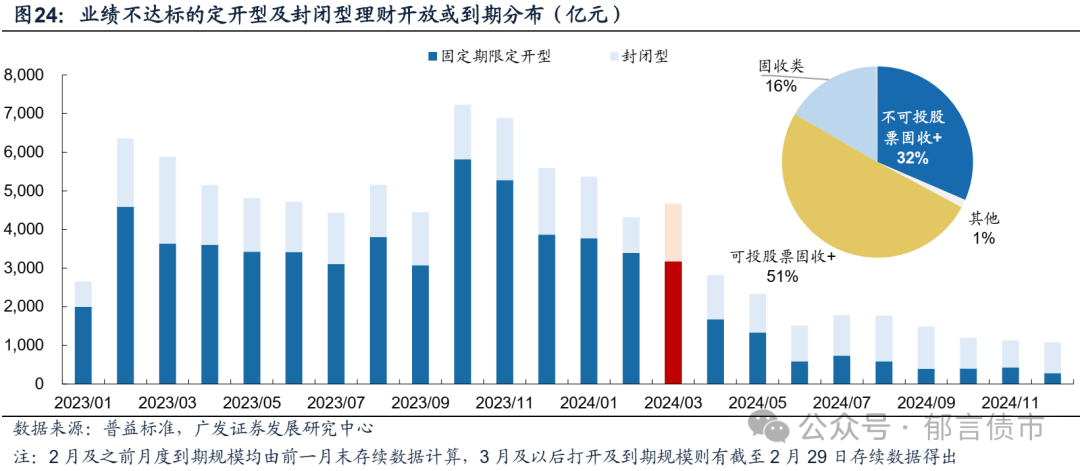

业绩不达标产品到期(开放)量连续4个月下降后,3月压力再度回升,到期(开放)规模为4660亿元,其中定开型产品预计打开规模3176亿元,环比增214亿元;封闭型产品到期量为1485亿元,较上月增555亿元。进一步观察这部分产品类型,固收+占绝大多数,可投、不可投股票固收+分别占51%、32%,然后是纯固收类,比重为16%。

风险提示:

银行理财过往业绩不代表未来收益,理财产品的未来表现受宏观环境、市场波动、风格转换等多重因素影响,存在一定波动风险,不构成对理财产品的推荐。银行理财数据信息披露不完善,统计存在偏差。后续监管政策变化可能带来一定不确定性风险。

评论专区

Comment area推荐产品

product新闻资讯

information

Securities industry

Trust financing

Bank financial management

友情链接:

微信公众号

官方微信

官方微信

产品小程序

产品小程序