定融 城投债违约

Securities industry

总之,指数增强策略,选择一个“优秀”的指数作为对标指数,使用多因子挖掘、机器学习等先进算法作为手段,不断探索、迭代升级策略模型,力争做出超额收益、比对标指数更“优秀”。

路漫漫其修远兮,吾将上下而求索。

量化投资方法,是指以先进的数学模型替代人为的主观判断,利用计算机技术从庞大的历史数据中海选能带来超额收益的多种“大概率”事件以制定策略,极大地减少了投资者情绪波动的影响,避免在市场极度狂热或悲观的情况下作出非理性的投资决策。是一种方法论,有两个同等重要的维度:投资逻辑、数理模型。原则:简单、通用、稳定、合理。

那就需要先解释下什么是“alpha”什么是“beta”,不是跟舒克一起开飞机的贝塔。

alpha:表示超越市场基准指数的非系统性收益或风险;

beta:表示基准指数的收益或风险;

那么:指数增强产品收益 = beta收益(选择一个“优秀”的基准指数) + alpha收益(做出超额,即比基准指数“更优秀”)

举个简单的例子,我们要预测明天哪些股票会比另外的股票涨得多,要怎么预测呢?

我们既可以通过公司的财务指标,比如净利润、利润增速、负债、周转率等进行分析;也可以通过股票的行情走势,形成技术指标,比如均线、布林轨等进行分析;还可以整理、汇总市面上的分析师、股吧等等对这只股票的舆论等进行分析。这些“因素”,就是“因子”。一个因子,反映了股票的一个维度的信息。

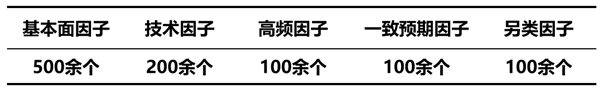

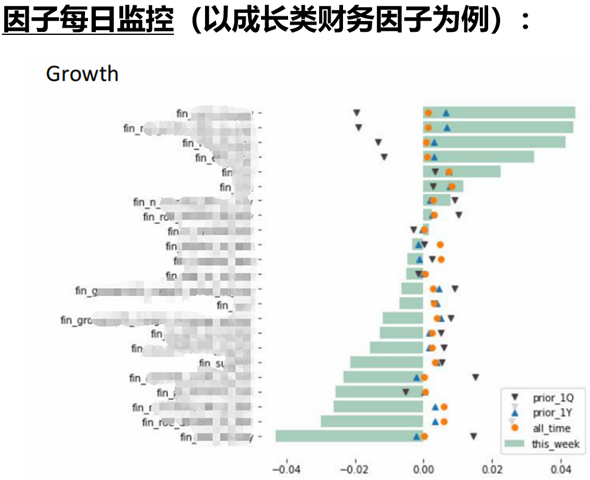

咱们的“多因子模型”涵盖了千余个因子,从方方面面,从各个角度对股票特征进行反应和度量,综合起来预测股票未来一天或几天的价格走势。

往细致了说,这里涉及两个技术层面的问题,一个是如何挖掘出有意义有价值的因子,即如何挖掘出对未来股价有预测能力的因子;一个是如何持续追踪因子效果,从因子池中排除无效因子。前者称为“因子挖掘”,又可按照挖掘手段分为“人工挖掘”、“机器学习GP算法自动挖掘”等;后者称为“因子每日监控”或者“因子出库标准”。

从定性的“因子覆盖率”、“因子时序IC”、“因子IC分布”、“因子IC衰减”、“quantile换手率”、“quantile收益率”、“quantile净值曲线”、“最大回撤图”;定量的“因子IC均值”、“因子ICIR”、“group 10收益率”、“group 10换手率”、“group 10最大回撤”、“group 10夏普率”、“group 10胜率”等,对因子效果进行度量,判定因子是否能达到入库标准。

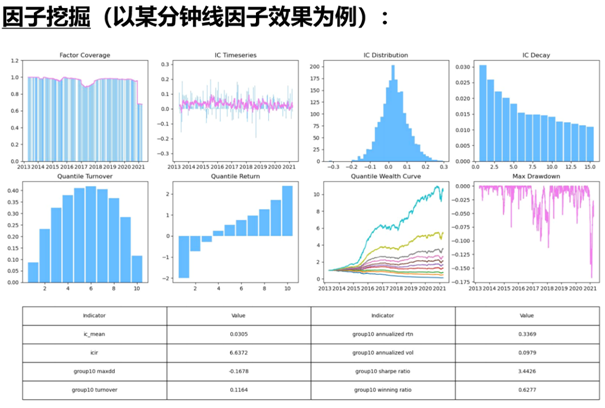

“因子每日监控”图例,成长类因子效果:

图中画出了看因子本周IC、上一季度IC、上一年IC、全量IC,用以持续跟踪因子效果。

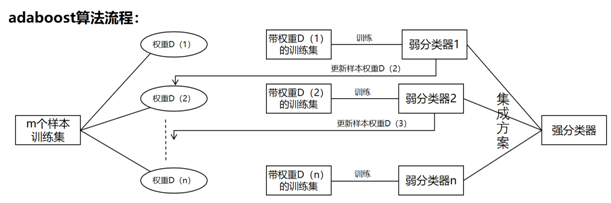

数以千计的因子,相当于数以千计的度量股票状况的维度,如何把它们有效的整合到一起呢?

首先想到的,等权,全部等权,再相加。嗯,这确实是一种方案。但这些因子彼此之间存在着或多或少的相关性,几个彼此相关性高的因子应该弱化其中每个单一因子的权重;对未来股价预测能力更高的因子,应该强化其权重。

机器学习算法,源于自然科学领域,研究的是怎样使用计算机模拟或实现人类学习活动,是人工智能中最具智能特征、最前沿的研究领域之一。可以尝试用机器学习算法,“学习”过去各个因子对股价的预测能力,以及它们彼此之间的关系,外沿出各个因子未来对股价有多大的预测性能。

例如:

指数增强策略,指数增强策略与股票多头策略有何差异呢?或者说,与广大基民朋友熟悉的选股型公募基金有何区别呢?

从原理上讲,“指数增强”,顾名思义,需要控制其与对标指数的跟踪误差。往往持股数量达到数百只甚至上千只,追求:既“像”对标指数(benchmark),又能一点点的,日积月累的超越对标指数。而股票多头策略,无需控制与任何指数的偏离程度,往往持股数量较少。

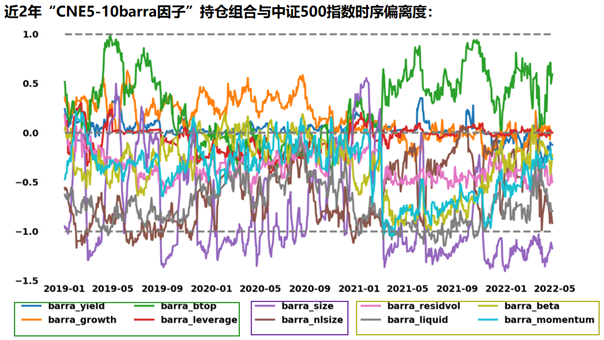

那么,怎么做到控制与对标指数的跟踪误差呢?这在数理上,是一个解待约束条件的最优化方程问题。最大化预估超额,同时将行业、风格等方面与对标指数的偏离程度作为不等式的限制条件。常规来说,需要控制“行业”与“CNE5-10barra风格因子”的偏离度。

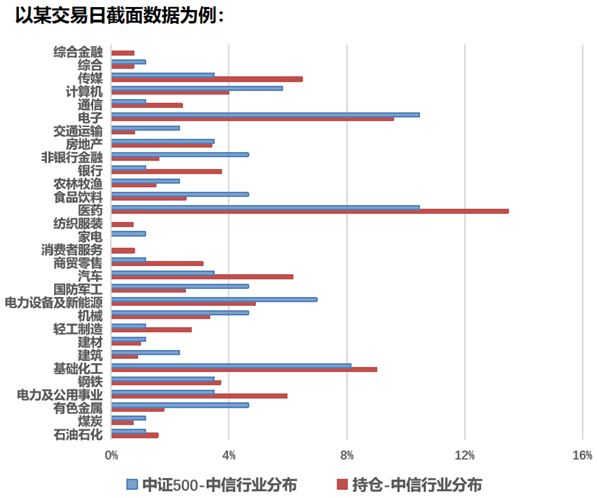

图示以某交易日横截面数据行业偏离度、近2年“CNE5-10barra风格因子”持仓组合与对标的中证500指数时序偏离度为例。前者控制4%偏离度,后者控制1.5倍标准差偏离度。

数据来源:通联数据,新湖巨源

(本资料中的各种信息和数据等仅供参考,并不构成销售要约,或买入任何证券、基金或其它投资工具的建议。)

评论专区

Comment area推荐产品

product新闻资讯

information

Securities industry

Trust financing

Bank financial management

友情链接:

微信公众号

官方微信

官方微信

产品小程序

产品小程序